Stratasys, azienda che opera nelle soluzioni di stampa 3D a base di polimeri, ha firmato un accordo definitivo per acquisire il business di materiali per la fabbricazione additiva di Covestro, specializzata nella produzione di polimeri high-tech.

L’acquisizione – che dovrebbe essere immediatamente accrescitiva al momento della chiusura – comprenderà strutture e attività di ricerca e sviluppo, team di sviluppo e vendita globali (in Europa, Stati Uniti e Cina), un portafoglio di circa 60 materiali per la fabbricazione additiva e un ampio portafoglio di proprietà intellettuale composto da centinaia di brevetti e richieste di brevetto.

Il prezzo di acquisto è di circa 43 milioni di euro, più l’inventario aggiuntivo e meno alcune passività. L’accordo prevede, inoltre, un potenziale earn out fino a 37 milioni di euro, subordinatamente al raggiungimento di diverse metriche di performance.

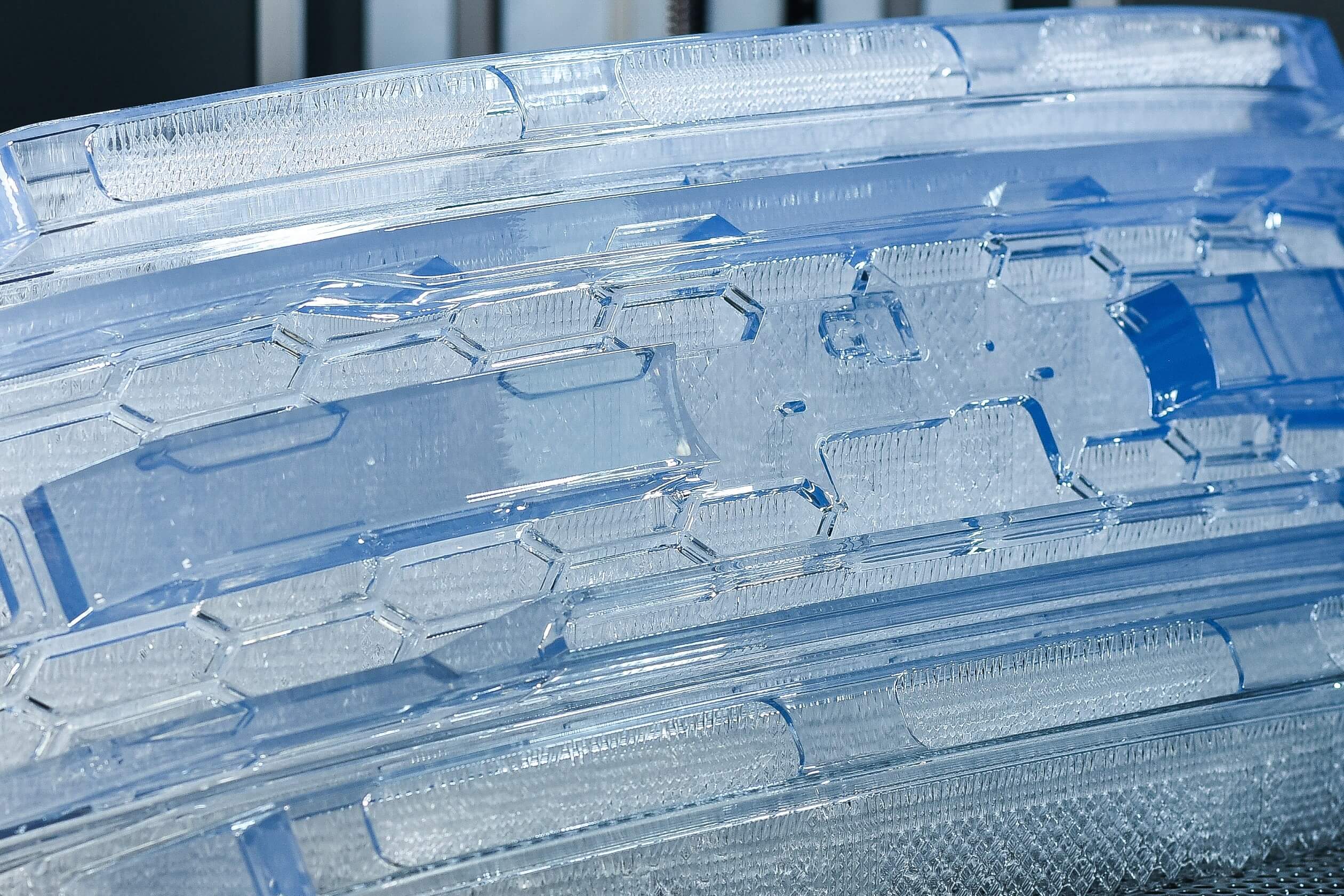

Covestro è stata una parte fondamentale nell’ecosistema di materiali di terze parti di Stratasys: Stratasys è, infatti, già distributore delle resine Somos di Covestro, che sono già disponibili per le stampanti 3D Neo e Origin One.

L’acquisizione andrà a vantaggio dei clienti che utilizzano più piattaforme di stampa 3D Stratasys, tra cui Origin P3, stereolitografia Neo e stampanti H350.

“I materiali innovativi sono il carburante della fabbricazione additiva e si traducono direttamente nella capacità di creare nuovi casi d’uso per la stampa 3D, in particolare nella produzione di parti di uso finale come allineatori dentali e componenti automobilistici”, commenta Yoav Zeif, CEO di Stratasys.

“L’acquisizione del prestigioso business di fabbricazione additiva di Covestro ci consente di aumentare ulteriormente l’adozione delle nostre tecnologie più recenti. Ora avremo la capacità di accelerare lo sviluppo all’avanguardia nei materiali di stampa 3D e di portare avanti la nostra strategia di fornire il portafoglio di stampa 3D polimerico migliore e più completo del settore”, aggiunge.

L’acquisizione dovrebbe concludersi durante il primo trimestre del 2023 e la transazione è subordinata al ricevimento delle approvazioni regolamentari e al soddisfacimento di altre consuete condizioni di chiusura.

La maggior parte dei dipendenti dell’entità acquisita continuerà ad avere sede a Geleen, nei Paesi Bassi, e a Elgin, Illinois.