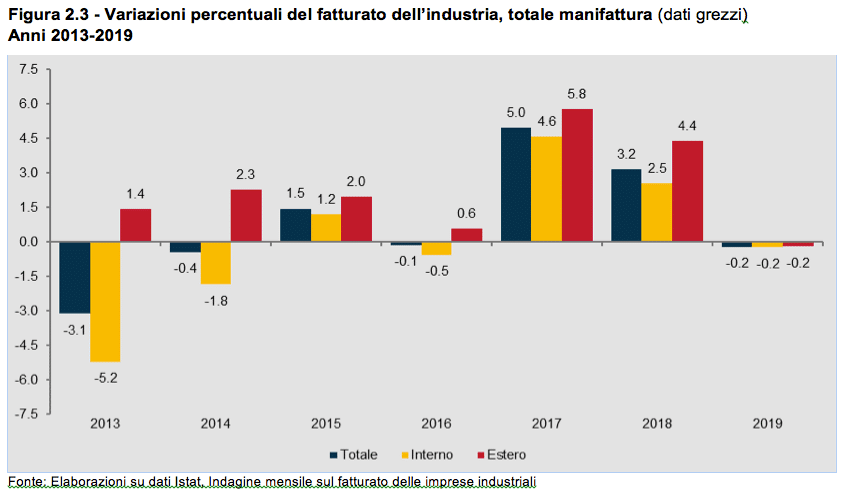

Cala dello 0,2% l’indice del fatturato dell’industria manifatturiera italiana nel 2019, così come scende dello 0,5% il valore aggiunto, con un dimezzamento dei prezzi alla produzione dei prodotti industriali rispetto al 2018. Lo rileva l’Istat nell’edizione 2020 del “Rapporto sulla competitività dei settori produttivi”, che analizza struttura, strategie e performance delle imprese italiane.

Prima dell’arrivo dell’emergenza Coronavirus, erano soprattutto gli aspetti geopolitici (Brexit e dazi statunitensi in primis), oltre al rallentamento dell’economia tedesca, ad influenzare principalmente il nostro sistema produttivo. Nel 2019, infatti, la domanda estera e quella interna hanno registrato un calo dello 0,2%.

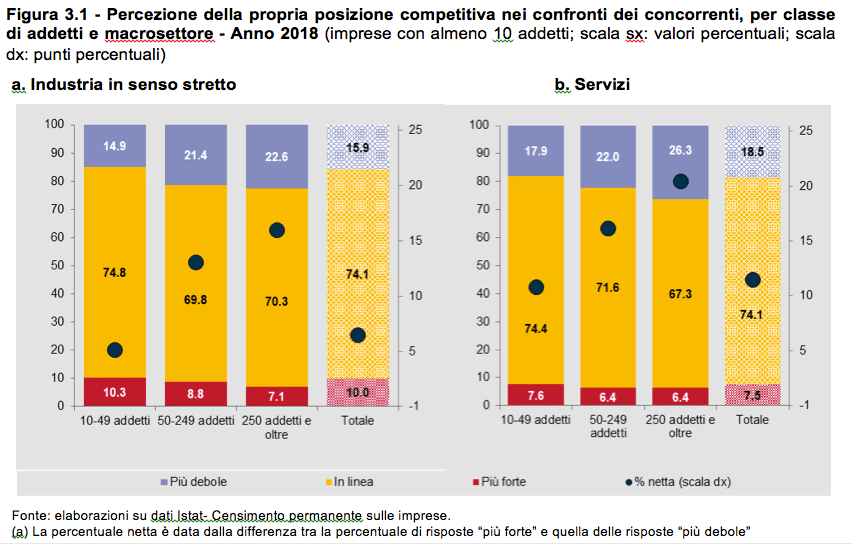

Dal punto di vista strategico, la maggior parte delle imprese italiane (90,4%) con almeno 10 addetti si concentra principalmente sulla difesa della propria capacità competitiva, che negli ultimi due anni è cresciuta maggiormente nei settori di alimentari e bevande, abbigliamento ed elettronica. Calano il tessile, la gomma e il legno.

Indice degli argomenti

Cala il valore aggiunto, cresce il costo del lavoro

Il rallentamento dell’economia nell’area Euro (nel 2019 il Pil è cresciuto dell’1,2% contro l’1,9% del 2018) ha determinato divari nella crescita dei quattro Paesi principali: tra di essi è in Italia che il Pil è cresciuto meno (+0,3%). Gli effetti del peggioramento della congiuntura internazionale hanno inciso sull’industria manifatturiera nel 2019: il valore aggiunto dell’area Euro è calato dell’1,1%, con una particolare discesa di quello tedesco (-3,5% in media d’anno) mentre quello relativo ai servizi in Europa è cresciuto dell’1,2% (+3,1% nelle costruzioni, +1,9% nel commercio).

Un trend negativo che ha colpito anche il valore aggiunto dell’industria manifatturiera italiana a partire dalla scorsa primavera, seppur con un ritmo modesto: la contrazione nel 2019 è stata dello 0,5%. L’andamento dei prezzi alla produzione dei nostri prodotti industriali ha visto più che dimezzarsi rispetto al 2018. Il differenziale di crescita negativo tra il nostro Paese e l’area Euro è rimasto stabile (vicino a un punto percentuale), ma si è ridotto nei confronti della Germania (la cui economia ha rallentato) ed è leggermente aumentato nei confronti di Francia e Spagna.

Per quanto riguarda il costo del lavoro, nel settore manifatturiero italiano l’andamento nel primo semestre del 2019 è stato più vivace rispetto a Germania, Spagna e Francia (+3,4% la crescita tendenziale), per poi tornare in linea nel terzo trimestre dello scorso anno.

Cala il fatturato nel 2019, il 57% dell’industria manifatturiera sarebbe esposto a shock esterni

L’indice del fatturato dell’industria manifatturiera è calato dello 0,2% nel 2019, così come la domanda estera e quella interna (che registrano entrambe un -0,2%).

L’Indicatore Sintetico di Competitività (ISCo) evidenzia che, tra il 2008 e il 2017, i settori italiani più competitivi sono la farmaceutica, le bevande, gli autoveicoli, i prodotti petroliferi, i macchinari, la chimica e gli altri mezzi di trasporto. Tra questi ci sono quattro comparti che nel 2019 hanno però registrato una flessione di fatturato: si tratta di farmaceutica, prodotti petroliferi, chimica ed autoveicoli (per questi ultimi molto accentuata, -7,8%). I settori che soffrono una competitività ridotta tra il 2008 e il 2017 sono invece quelli di alimentari, prodotti in metallo, mobili e tessile. Nell’ultimo anno considerato (2017) è peggiorata la competitività della metallurgia e del settore delle apparecchiature elettriche ed elettroniche.

L’ISCo, nella sua versione congiunturale (che evidenzia le performance dei settori manifatturieri rispetto all’andamento di produzione industriale, fatturato estero e grado di utilizzo degli impianti), rivela che alimentari/bevande, abbigliamento ed elettronica hanno visto aumentare la propria competitività rispetto alla media sia nel 2018 che nel 2019. Rispetto al 2018, i settori che hanno recuperato più competitività sono la farmaceutica, la stampa e i mobili.

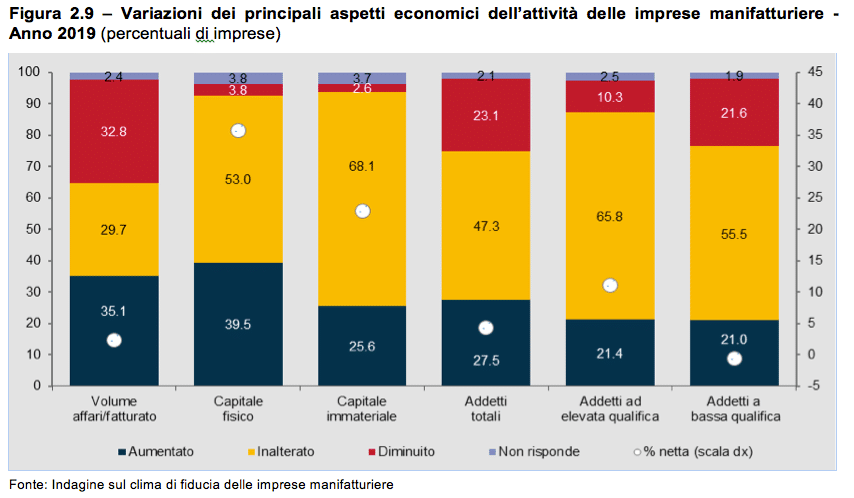

Inoltre, circa il 40% delle imprese manifatturiere italiane indica che nel 2019 la dotazione di capitale fisico è aumentata, mentre si aggira intorno al 3% la percentuale di chi afferma che è diminuita. Una delle possibili risposte a questo dato è la crescita degli investimenti in macchinari e attrezzature nello scorso anno. Per quanto riguarda gli addetti, nonostante un saldo lievemente positivo, calano le aziende che segnalano di averli aumentati, mentre sono di più quelle che nel 2019 hanno diminuito la domanda di lavoro.

L’analisi delle filiere operata dall’Istat ha permesso inoltre di rilevare i settori più esposti alla trasmissione degli shock nel sistema economico italiano: sono nove su 45. Di questi, nell’industria manifatturiera sono presenti gli alimentari/bevande e i prodotti in metallo (per cui gli shock sono a “trasmissione selettiva”, ovvero su scala circoscritta ma con elevata velocità), oltre al settore dei macchinari (shock a “trasmissione gerarchica”, diffusione lenta ma estesa).

Utile per fare una prima analisi dell’impatto dell’emergenza Coronavirus sull’industria manifatturiera italiana è la simulazione tecnica di un ipotetico azzeramento delle esportazioni. L’analisi rivela che il valore della produzione complessiva si ridurrebbe di circa il 57%, il valore aggiunto del 48% (con effetti generati per tre quarti dagli impatti diretti e per un quarto da quelli indiretti). Analizzando le singole filiere, quelle più esposte a shock diretti di domanda sul valore aggiunto provenienti dall’estero sono l’automotive, il metallo e il legno.

Le imprese puntano alla difesa della competitività

Quasi tutte (90,4%) le imprese italiane con almeno 10 addetti dichiara di prestare attenzione soprattutto alla difesa della propria capacità competitiva. L’80% reputa la propria posizione competitiva adeguata a quella della concorrenza (soprattutto nei comparti di farmaceutica, bevande e macchinari). Le scelte strategiche sono orientate ad ampliare la gamma dei prodotti venduti (69,9%) e la scala delle attività in Italia (68,2%). Il 41,5% del campione ha avviato un nuovo modello di sviluppo basato sulla modernizzazione tecnologica delle attività.

I punti di forza per la competitività delle imprese industriali sono la qualità del bene (83%), del personale (40%) e il prezzo di vendita (35%), mentre il mercato di riferimento è soprattutto di dimensioni locali o nazionali per più dell’80% dei casi: l’internazionalizzazione produttiva è limitata a meno del 3% delle imprese con almeno 10 addetti.

Le relazioni produttive tra imprese (commessa, subfornitura, accordi ecc.) coinvolgono il 72,1% delle imprese industriali con almeno 10 addetti. Del restante 27,9%, circa la metà (54%) è attiva sul solo mercato locale.

Rallentano le esportazioni

Il 2019 le imprese manifatturiere italiane hanno dovuto affrontare un periodo di stagnazione della domanda, che ha provocato un rallentamento dell’attività. Nonostante questo, la tendenza favorevole è stata garantita dalle dotazioni di capitale e di lavoro delle aziende.

A pesare sulla domanda di prodotti manifatturieri i rischi connessi alla Brexit, ai dazi statunitensi e al calo della domanda tedesca: si tratta infatti di mercati verso cui l’esposizione dei nostri settori produttivi è molto elevata. Nel 2019, infatti, questi Paesi hanno rappresentato oltre il 50% dell’export di bevande, il 39% di quello di autoveicoli (e il 45% di altri mezzi di trasporto), oltre ad essere la destinazione di più di un terzo dei nostri prodotti farmaceutici e mobili.

Proprio il rallentamento della domanda tedesca è stato percepito (prima dell’arrivo del Coronavirus) come il rischio principale per l’export dal 37% delle imprese: i settori più esposti sono il metallurgico, il tessile e l’automobilistico. L’influenza dei dazi statunitensi ha toccato circa il 30% delle imprese italiane, mentre la Brexit ha influito sul fatturato di circa il 35% degli operatori. Più limitata l’incidenza del mercato cinese, che non assorbe mai più del 5% dell’export in ogni nostro comparto produttivo.

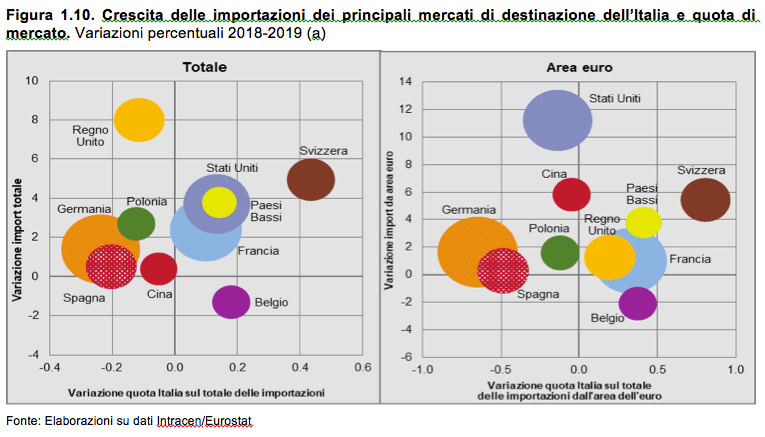

L’andamento delle esportazioni in valore dell’Italia ha rallentato (+2,3%) ma si è dimostrato più vivace di quello di Germania (+0,7%) e Spagna (+1,5%), mentre è rimasto inferiore a quello della Francia (+3,3%). Rispetto alla Germania, le imprese italiane hanno risposto al rallentamento globale difendendo o allargando le proprie quote nei mercati dove erano già più presenti, mentre quelle tedesche hanno preferito orientarsi alla ricerca di nuovi prodotti e mercarti. Al di fuori dell’area Euro, i beni italiani hanno aumentato le proprie quote di mercato negli Stati Uniti e in Svizzera.

La domanda dei mercati esteri è l’elemento di traino indicato dalle aziende per la crescita dell’export nel 2019, meno rilevanti l’andamento del tasso di cambio dell’euro e la disponibilità di risorse finanziarie, mentre influisce negativamente l’evoluzione dei costi variabili.

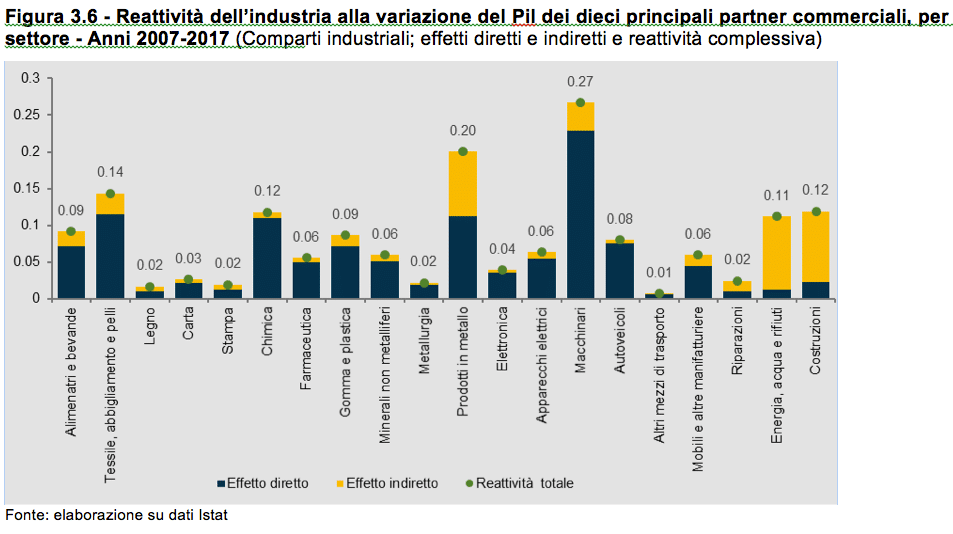

La reattività del sistema produttivo italiano alla domanda estera (in base ai dati del periodo 2007-2017) è sostenuta per il 50% dall’industria manifatturiera: i cinque settori più reattivi (macchinari, prodotti in metallo, tessile, abbigliamento e pelli, chimica, alimentari e bevande) ne rappresentano più del 33%. Le nostre imprese sono più sensibili alla domanda proveniente da Belgio, Svizzera e Francia.

Il peso dell’export sulle regioni italiane

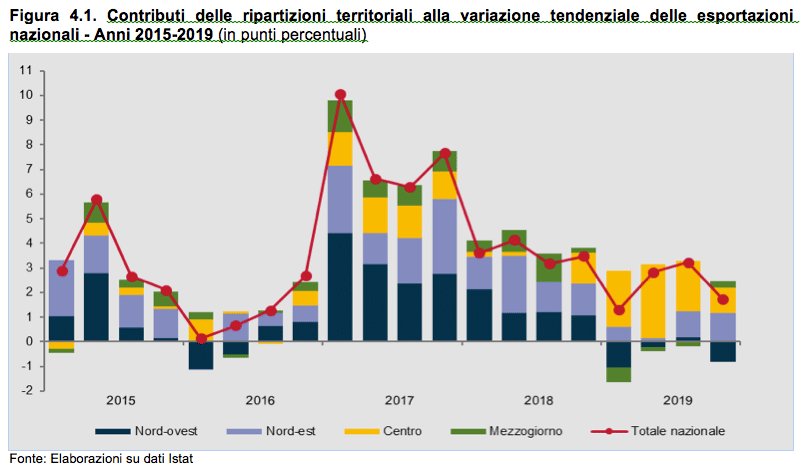

Guardando alle varie zone geografiche italiane, la frenata delle esportazioni nel 2019 ha colpito in modo eterogeneo il nostro Paese: al Sud e nel Nord-ovest l’export è diminuiti rispettivamente dell’1,4% e dell’1,2%; nel Nord-est il trend è rimasto in crescita ma si è dimezzato rispetto al 2018 (+2,3%), mentre nel Centro c’è stato un forte aumento (+12,7%). Ancora una volta, la causa principale di questo dato è il rallentamento dell’economia tedesca, dato che la Germania è il primo partner commerciale per 12 regioni italiane su 20.

Come rileva l’Istat nel suo report, il 73% dell’export italiano nel 2019 è generato da Lombardia, Emilia Romagna, Veneto, Piemonte e Toscana, mentre Calabria, Molise, Valle d’Aosta, Basilicata e Umbria generano meno del 2% delle esportazioni. Il contributo maggiore alla crescita dell’export italiano nel 2019 è stato fornito da Emilia Romagna, Campania, Toscana e Lazio. Le ultime due sono anche le regioni con la crescita più sostenuta (rispettivamente +15,6% e +15,3%), seguite da Puglia (+9,1%), Campania (+8,4%) ed Emilia Romagna (+4%). Da notare il calo della Lombardia (-0,5%), le cui esportazioni da sole valgono tre volte quelle della Toscana e cinque volte quelle del Lazio.