Il sistema-Italia ha dimostrato di essere resiliente alle crisi che si sono verificate nel periodo 2019-2022 (pandemia, guerra e crisi energetica), reggendo l’impatto meglio di quanto si potesse prevedere, anche se con situazioni eterogenee tra i settori.

Il risultato infatti è frutto di fattori diversi: da un lato si registrano le ottime performance delle imprese e degli occupati nel settore delle Costruzioni, sotto la spinta del superbonus; anche la domanda interna non ha ceduto nonostante l’aumento significativo dei prezzi; dall’altra parte c’è l’incognita dell’erosione del potere di acquisto delle famiglie causata dall’inflazione e non compensata da un proporzionale adeguamento dei salari.

È questa la fotografia dello stato di salute del nostro sistema produttivo restituita dall’undicesimo rapporto sulla competitività del sistema produttivo realizzato dall’Istat, che indaga la risposta delle imprese (ma anche della politica economica) davanti agli shock registrati in questi anni.

Indice degli argomenti

Le buone notizie: il sistema produttivo ha mostrato una resilienza inattesa davanti agli shock degli ultimi anni

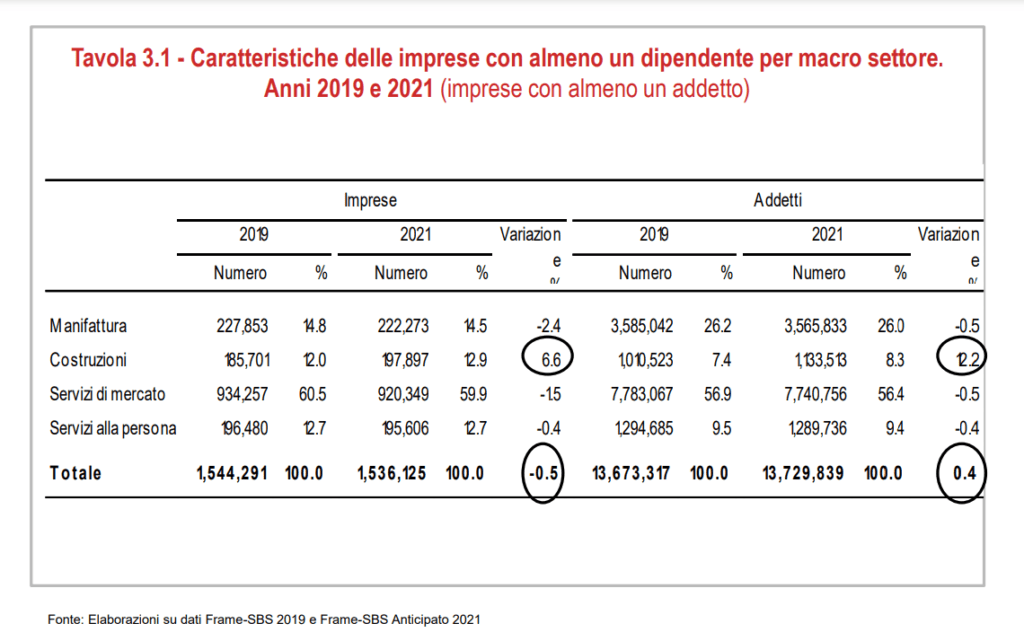

L’analisi effettuata dall’Istat, che ha coinvolto circa 1,5 milioni di imprese con almeno un addetto, sottolinea come le imprese italiane abbiamo reagito agli shock della pandemia, del conflitto russo-ucraino e del rialzo dei prezzi dell’energia mostrando una sorprendente resilienza: tra il 2019 e il 2021, a fronte di una caduta del Pil reale del 9%, il numero delle imprese si è ridotto solo dello 0,5%, mentre il numero degli addetto è aumentato dello 0,4%.

Tuttavia, si deve sottolineare che il risultato è merito pressoché esclusivo delle performance delle imprese delle Costruzioni, che hanno registrato una dinamica molto positiva, con un aumento del 6,6% del numero delle imprese e del 12, 2% degli addetti. Al contrario nella manifattura e nei servizi si è registrata una riduzione rispettivamente del 2,4% e dell’1,5% del numero delle aziende e dello 0,5% del numero degli addetti.

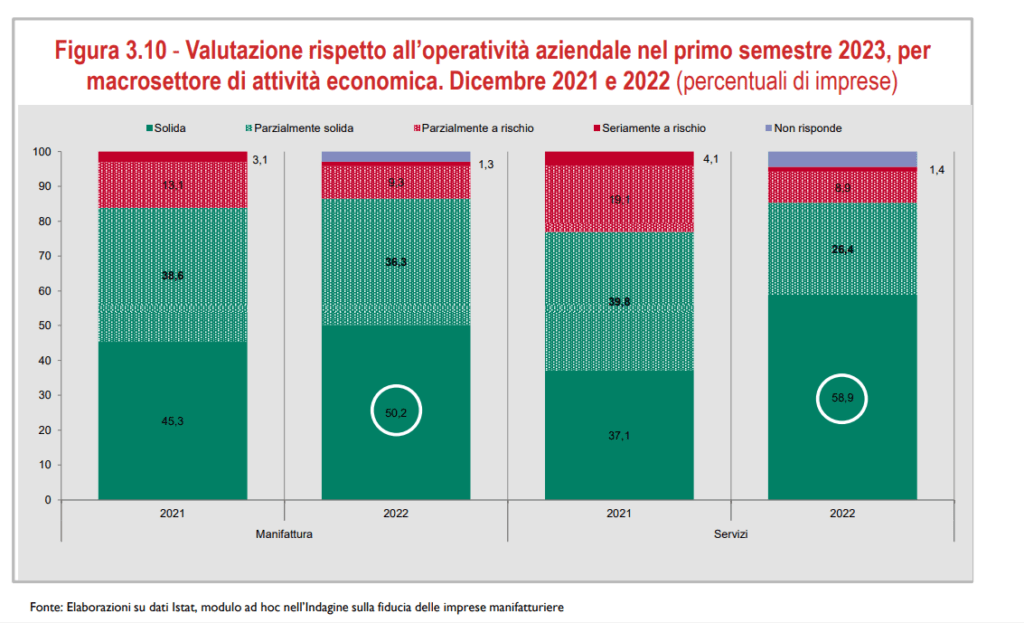

Questa resilienza mostrata dalle imprese, seppur con le situazioni eterogenee sottolineate, ha fatto sì anche nel 2022 – anno caratterizzato dallo scoppio del conflitto in Ucraina, dalla crisi energetica e dalla corsa dell’inflazione – non sia venuta meno la percezione della solidità delle aziende.

Il 50,2% delle imprese manifatturiere e il 58,9% delle imprese operanti nei servizi riteneva infatti la propria attività solida, in miglioramento rispetto al dato del 2021, quando la percentuale si attestava al 45,7% nella manifattura e al 37,1% nei servizi. Allo stesso modo, si è ridotto il numero di aziende che giudicano la propria attività “seriamente a rischio”, con la percentuale che è scesa dal al 3,1 all’1,3% nella manifattura e dal 4,1 all’1,4% nei servizi.

Le recenti dinamiche settoriali della manifattura possono essere colte anche attraverso l’Indicatore sintetico di competitività (ISCo), una misura multidimensionale della performance di ciascun comparto in relazione alla media manifatturiera.

Tra il quarto trimestre 2021 e il quarto trimestre 2022, l’ISCo evidenzia una competitività superiore alla media per 12 settori su 23, in gran parte quelli che già l’anno precedente si erano segnalati per risultati economici relativamente migliori: abbigliamento e pelli, farmaceutica, i mezzi di trasporto diversi dagli autoveicoli, le altre attività manifatturiere, ma soprattutto il coke e raffinazione, la cui performance è tuttavia strettamente legata alla dinamica dei mercati energetici.

In recupero il comparto automobilistico – dopo il vistoso ritardo registrato nell’anno precedente – e l’elettronica, mentre sono in ritardo i mobili, la gomma e plastica e la metallurgia.

Commercio internazionale, la mappa inizia a cambiare

La dinamica dell’export settoriale in valore è stata piuttosto eterogenea e meno brillante del 2021, anche se ha mostrato segnali di resilienza rispetto alle performance di altri Paesi europei e in particolar modo di Francia e Germania.

In accelerazione coke e raffinazione (+80%), carta (+30,9%) ed elettronica (+20,5%), mentre recupera anche la farmaceutica, che registra un aumento del +42,8%

La dinamica in quantità è stata invece negativa in 12 settori su 23, ma con segnali di tenuta in alcuni comparti del Made in Italy: pelli (+7,0%), tessile (+2,2%), alimentari (2,1%), abbigliamento (+1,5%).

Le due crisi che hanno caratterizzato il periodo 2020-2022 non hanno modificato in misura sostanziale la rilevanza relativa di questi Paesi tra le destinazioni dell’export settoriale.

Rispetto all’anno pre-pandemico, solo in 2 casi su 23 è possibile evidenziare un cambiamento del principale mercato di sbocco: è questo il caso del coke e raffinazione (da Francia a Stati Uniti) e dei macchinari (dalla Germania agli Stati Uniti).

Emergono tuttavia alcune tracce di ricomposizione. Gli Stati Uniti, in particolare, hanno guadagnato rilevanza come principale destinazione in tutti i settori della manifattura, con l’eccezione delle bevande (dove la quota in volume si è ridotta di 5 decimi di punto), gli altri mezzi di trasporto (-3,7% ) e la farmaceutica (-3,3%).

In tutti e tre questi comparti, tuttavia, la quota rimane particolarmente elevata (superiore al 20% nei primi due, al 15% nella farmaceutica).

Germania e Francia, al contrario, vedono generalmente ridursi la propria quota di export in volume rispettivamente in 12 e 13 settori su 23: in entrambi i Paesi il ridimensionamento più rilevante si osserva nella farmaceutica (-2% per entrambi i paesi) e nell’elettronica (-1,5%).

Nel caso della Francia si evidenzia anche una consistente riduzione nell’automotive, con una flessione del 2,9% negli autoveicoli e del 1,8 negli altri mezzi di trasporto.

Per quanto riguarda le importazioni, dopo il rialzo del 2021 (+28,7%), la dinamica in valore ha registrato nel 2022 una accelerazione (+36,5%). L’aumento degli acquisti dall’estero ha interessato tutti i settori produttivi, ad eccezione degli altri mezzi di trasporto che, tuttavia, già nel corso del 2021 avevano registrato un forte incremento.

Per quanto riguarda i mercati dell’import, tra il 2019 e 2022 non si registra in nessun comparto manifatturiero un cambiamento nella graduatoria dei principali fornitori. Cresce, tuttavia, l’importanza relativa della Cina nell’import in volume di ben 19 comparti manifatturieri, con particolare rilievo negli altri mezzi di trasporto (la quota passa dal 5,6 all’11,6%), nei macchinari (dal 12,6 al 15,8%), nell’elettronica (dal 17 al 18,9%, confermando il suo ruolo di leader) e nella chimica (dal 4,7 al 10,6 per cento).

L’inflazione e il peggioramento delle aspettative per l’industria nel 2023

In questo scenario si è inserito il rialzo dei prezzi alla produzione, che ha condizionato le performance dell’industria nel 2022. Nel corso dell’anno, infatti, il fatturato (al netto delle costruzioni) ha mostrato segnali di decelerazione rispetto al rimbalzo del 2021.

In media d’anno l’incremento in valore è stato meno accentuato (+16,9%), nonostante la forte spinta dal lato dei prezzi, con un evidente rallentamento nella seconda metà dell’anno (+1,8 e +0,4% la variazione su base congiunturale nel terzo e quarto trimestre, dopo il + 4,7 e +5,4% nei primi due) e una dinamica del tutto simile tra le vendite sul mercato interno ed estero (+17,0 e +16,8% rispettivamente).

La congiuntura economica ha pesantemente influenzato le attese per il futuro, come si è visto dal deterioramento della fiducia delle imprese che dopo avere raggiunto, sul finire del 2021, livelli superiori a quelli pre-pandemia e in linea con i massimi del 2006, ha registrato nel corso del 2022 un progressivo deterioramento, che si è arrestato solo tra la fine dell’anno scorso e i primi due mesi del 2023.

Il peggioramento del quadro economico intervenuto nel corso del 2022 trova riscontro anche nei dati emersi da una survey realizzata dall’Istat: l’adeguatezza della propria capacità produttiva, il grado di utilizzo degli impianti e le condizioni di accesso al credito forniscono indicazioni compatibili con una fase di potenziale indebolimento della domanda.

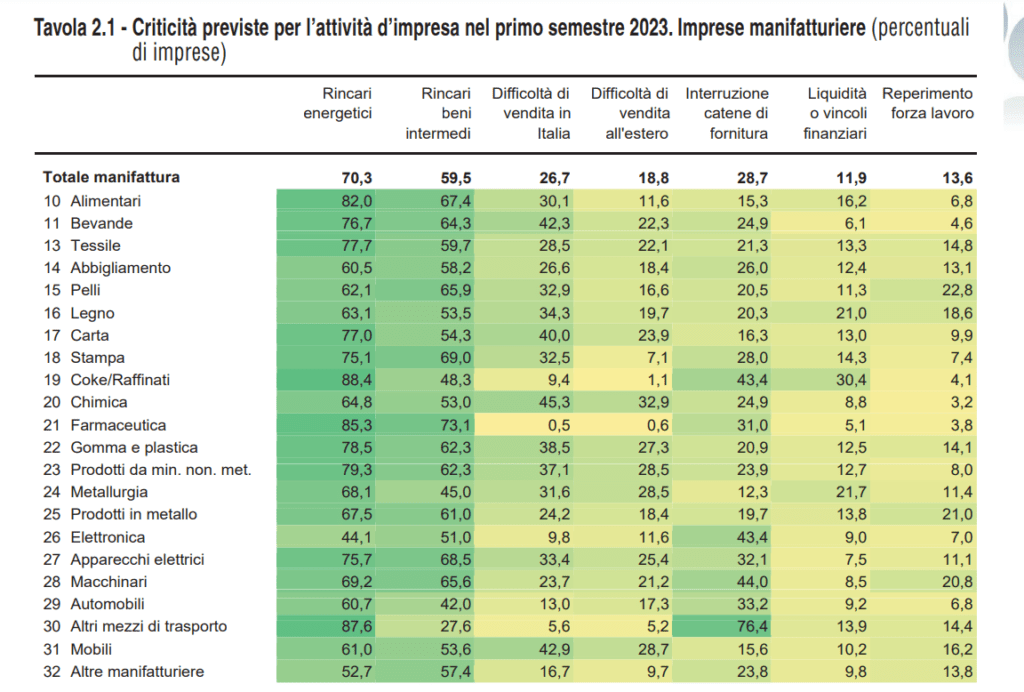

Anche per quanto riguarda il giudizio sul primo semestre del 2023, le imprese segnalano diversi fattori di criticità che potrebbero condizionare l’attività produttiva. Tra i principali fattori segnalati, le imprese hanno evidenziano una preoccupazione molto diffusa per le conseguenze dei rincari energetici (70,3% delle imprese) e per l’aumento dei prezzi dei beni intermedi (59,5%), mentre quote minori

ma non trascurabili si registrano per i rischi di possibili interruzioni nelle catene di fornitura (28,7%) e per difficoltà di vendita sul mercato italiano (26,7%).

Molto meno critici, infine, vengono considerati, nel primo semestre 2023, i problemi legati alle disponibilità finanziarie (11,9%) e al reperimento della forza lavoro (13,6%).

Le ombre: gli aumenti delle materie prime e dell’energia sono stati eccessivamente scaricati sui consumatori

Nell’edizione 2023 del rapporto di competitività, l’Istat ha voluto fornire un focus sulla risposta delle aziende al rialzo dei prezzi delle materie prime e dell’energia.

Aumenti che, ricordiamo, hanno iniziato a manifestarsi tra la fine del 2021 e la prima parte del 2022, come risultato dell’effetto congiunto della ripresa seguita alla crisi pandemica e del conflitto russo-ucraino.

Gli aumenti hanno riguardato in maniera rilevante le commodities energetiche e agricole, ma anche i prodotti chimici di base (soprattutto i fertilizzanti) e i metalli hanno mostrato rialzi significativi. In particolare, nel corso del 2022, nonostante il rallentamento della dinamica dei prezzi nel secondo semestre, in media le quotazioni internazionali (in dollari) del gas naturale e del petrolio sono state, rispettivamente 6,2 e 2,6 volte maggiori rispetto al 2020.

Con riferimento allo stesso periodo, il complesso delle commodities agricole, guidato principalmente dai cereali, ha fatto registrare un rialzo dei prezzi superiore al 40%, mentre i fertilizzanti hanno mostrato un incremento di quasi il 300 per cento. Per quanto riguarda i metalli e i minerali, infine, l’aumento medio fra il 2020 e il 2022 è stato pari al 45%, con particolari rialzi per alluminio (quasi +59%), stagno (+83%) e nickel (+87%).

A seguito di questi andamenti, i prezzi alla produzione dei beni industriali sono aumentati del 34,4% fra il 2021 e il 2022, guidati dall’incremento dei prodotti energetici (+101,9%) e dei beni intermedi (+18,6%).

Il rapporto Istat fornisce un focus sull’effettivo impatto che questi rialzi hanno avuto nei vari settori della nostra economia e su come questi rialzi si siano tradotti in aumento del prezzo lungo la catena di fornitura.

I settori più colpiti dal rialzo dei prezzi delle forniture internazionali sopra citati sono le raffinerie, gli alimentari e bevande, la metallurgia e prodotti in metallo la chimica, la gomma, plastica e minerali non metalliferi, i macchinari e gli autoveicoli.

Per questi settori, in particolare, vengono valutate l’estensione e la velocità di trasmissione degli impulsi al resto del sistema economico.

A eccezione degli autoveicoli, tutti risultano poter trasmettere rapidamente l’aumento dei costi sui prezzi finali. Gli effetti sono più estesi nel caso della filiera del metallo (metallurgia e prodotti in metallo) e dei settori della gomma, plastica e minerali non metalliferi.

Dall’analisi, inoltre, emergono tre macro-aree particolarmente interessate dalla trasmissione dello shock sui prezzi: la prima coinvolge la filiera agro-alimentare e si estende anche ai servizi ricettivi legati al turismo; la seconda si origina dai settori della raffinazione e della chimica e si trasmette ai trasporti, con importanti ripercussioni per il comparto energetico e con la manifattura; la terza si propaga dalla metallurgia e prodotti in metallo e dalla gomma, plastica e minerali non metalliferi, e investe in misura rilevante il resto della manifattura e le

costruzioni.

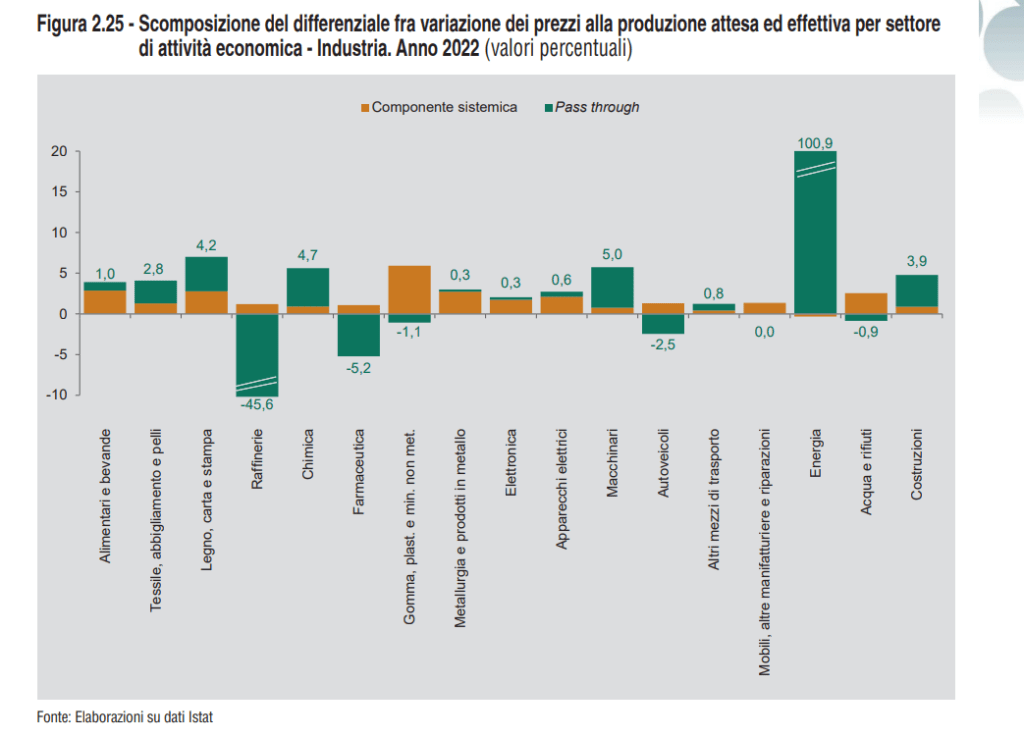

Da un esercizio di simulazione svolto dai ricercatori per valutare come il rialzo dei prezzi alla produzione si sia tradotto in un aumento dei prezzi, emerge come nella maggior parte dei comparti industriali il rialzo dei prezzi (pass-through) abbia più che compensato l’aumento dei costi relativi agli input produttivi.

Infatti, solo in cinque settori su 17 i rincari sono risultati meno che proporzionali rispetto agli aumenti di prezzo degli input importati (raffinerie, la farmaceutica, la gomma e plastica). All’opposto, il settore dell’energia, dei macchinari, del legno, della carta e stampa, e della chimica sono i settori dove si è registrato un pass-through più ampiamente positivo, vale a dire che il rialzo dei prezzi è stato più che ampiamente compensato dal rialzo dei prezzi a valle della catena di fornitura.

Nei servizi la situazione è più eterogenea, con diffuse situazioni di aumenti meno che proporzionali: in otto dei 18 settori si riscontra un pass-through meno che proporzionale all’aumento dei costi, in particolare nel commercio all’ingrosso, nelle telecomunicazioni e nelle attività professionali.

La rigidità dei salari e le preoccupazioni per i possibili effetti sulla domanda

La decelerazione ciclica ha limitato la dinamica del costo del lavoro in Italia: nel 2022 l’indice del costo orario del lavoro è aumentato del +2,0%, in misura inferiore rispetto alla Francia (+3,8%), alla Spagna (+2,5%) e soprattutto alla Germania (+6,3%).

Questa rigidità salariale deve essere un elemento di riflessione, soprattutto alla luce del contributo che la domanda interna ha dato alla ripresa, con i consumi delle famiglie che hanno contribuito al rialzo del Pil reale per il 2,7%.

Infatti, non si è verificata quella contrazione dei consumi che solitamente segue un così forte rialzo della curva inflazionistica, sia per gli interventi della politica a sostegno della domanda che per gli effetti dei risparmi accumulati nel periodo della pandemia.

Tuttavia, i consumi avevano già iniziato a mostrare una flessione intorno la fine del 2022 e il mancato aggiornamento dei salari all’inflazione, unito a una politica monetaria rigida a livello europeo, potrebbero determinare un’erosione del potere di acquisto delle famiglie che inciderebbe ancora maggiormente sulla competitività del sistema senza necessariamente avere l’effetto desiderato sull’inflazione.

E questo perché, sottolinea il rapporto, il contesto in cui si inseriscono queste crisi non può essere paragonato a quello delle crisi passate per diversi motivi. In primo luogo, il peso della domanda sull’inflazione non è così significativo, rispetto all’offerta, come lo è stato in altri periodi storici.

Inoltre, contrariamente al passato, queste crisi hanno visto una risposta coesa a livello europeo, che ha consentito di affrontare le turbolenze con un approccio diverso rispetto al passato. Fattori che dunque, in un momento dove si nota una politica più prudente da parte della Bce, devono essere presi in considerazione per orientare le politiche a livello europeo e nazionale.

Le lezioni che possiamo apprendere da questa crisi

E proprio sulla necessità di avere politiche dinamiche e basate sui dati hanno insistito Lucia Tajoli, professoressa della School of Management del Politecnico di Milano e Fedele De Novellis, Senior Economist e Partner di REF- Ricerche.

In particolare, De Novellis ha sottolineato che la straordinaria reazione alla crisi energetica ha dimostrato come si possa cambiare anche in tempi brevi quando vi è la necessità e la volontà di farlo e che, alla luce di questo, è possibile vincere la sfida della transizione ambientale.

“La competitività si lega alla capacità di imprese e delle politiche di reagire a questi problemi. Occorrono quindi politiche in grado di rimettersi in discussione, in grado di interpretare i cambiamenti, in grado di mettere in discussione le proprie priorità a seconda delle circostanze. Politiche non dogmatiche e quindi non troppo legate né alle basi elettorali né alle lobby”, commenta.

“I risultati presentati oggi sottolineano il ruolo cruciale della politica economica“, aggiunge Tajoli. “Siamo un’economia di mercato, ma ciò non vuol dire che le cose devono essere lasciate andare senza alcun tipo di intervento. La politica economica può incidere sui risultati economici delle imprese e dei consumatori. Abbiamo assistito a massicci eventi di politiche fiscali – soprattutto, per la prima volta, c’è stata una politica fiscale di tipo europeo – e io credo che questo sia anche uno dei motivi per cui gli effetti e i risultati di questi shock siano stati diversi rispetto a crisi precedenti”.

Occorre quindi “non sprecare una buona crisi”, sottolinea Tajoli, e per farlo è necessario cogliere alcuni spunti di riflessione emersi dai dati dell’analisi realizzata dal rapporto, per promuovere la competitività del sistema Paese.

In particolare, il rapporto ha sottolineato come le grandi aziende abbiano avuto, rispetto alle aziende di più piccole dimensioni, una maggiore capacità di reazione allo shock della crisi energetica attraverso, ad esempio, la rinegoziazione dei contratti con i fornitori lungo la supply chain.

Inoltre, nonostante si sia verificato un ridimensionamento del commercio intra-UE – in quanto regione più colpita rispetto ad altre dagli effetti di questi shock – non si è registrato un cambiamento significativo rispetto ai principali partner commerciali delle aziende italiane.

“Le imprese italiane devono avere il coraggio di avventurarsi su mercati più lontani e difficili, ma che offrono importanti opportunità per le esportazioni. Un’occasione come questa poteva essere uno spunto per un massiccio riorientamento dell’export, perché vi è una classe media di Paesi emergenti con una forte domanda potenziale per i beni del Made in Italy ma questo potenziale in parte non viene sfruttato perché le nostre imprese sono troppo piccole”, spiega Tajoli.

E deve essere questo, secondo la professoressa, uno dei focus della politica economica del nostro Paese: aiutare le imprese a crescere per diventare più resilienti e beneficiare di opportunità che per le imprese piccole sono più difficili cogliere.