Le operazioni di Merger&Acquisition (M&A) o di fusione e acquisizione costituiscono ancora un valido strumento strategico per incrementare abilità tecnologiche e know how. Nonostante le grandi sfide connesse alla riorganizzazione dei modelli di business, che non deve sacrificare la qualità della produzione, la fiducia in queste operazioni è ancora forte. Al momento, i principali fattori che frenano gli investimenti e le operazioni di M&A sono l’eccesso di regolamentazione e l’instabilità geopolitica. Nonostante la volatilità e l’incertezza nei mercati, l’Industrial Manufacturing & Automotive rimane il settore con il più alto numero di transazioni M&A nel 2018 con 370 deals annunciati.

Questa è la principale evidenza dello studio Industrial Manufacturing & Automotive, M&A Trends 2018 condotto da PwC, un network con oltre 250.000 professionisti in tutto il mondo, di cui circa 5.500 in Italia, impegnati a garantire alle imprese qualità nei servizi di revisione, consulenza strategica, legale e fiscale, con un focus sull’Italia.

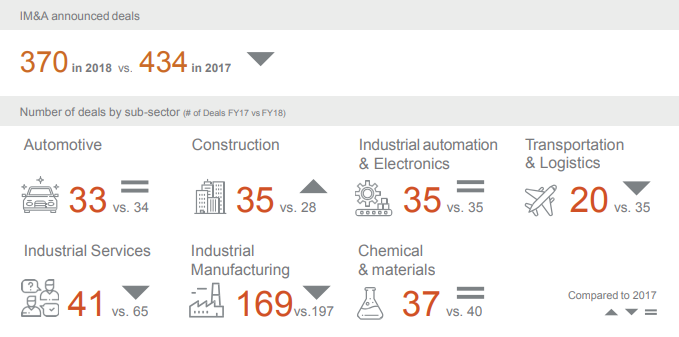

La ricerca si focalizza sulle operazioni di M&A in 7 sotto settori principali: Automotive, Chemicals & Materials, Construction, Industrial Automation & Electronics, Industrial Manufacturing, Industrial Services, Transportation & Logistics, con dettagli sugli investitori coinvolti e i principali trend previsti.

I principali risultati dello studio

370 sono i deal registrati nel segmento Industrial Manufacturing & Automotive nel 2018, leggermente in calo rispetto ai 434 del 2017. Il segmento rimane comunque il più attivo in Italia.

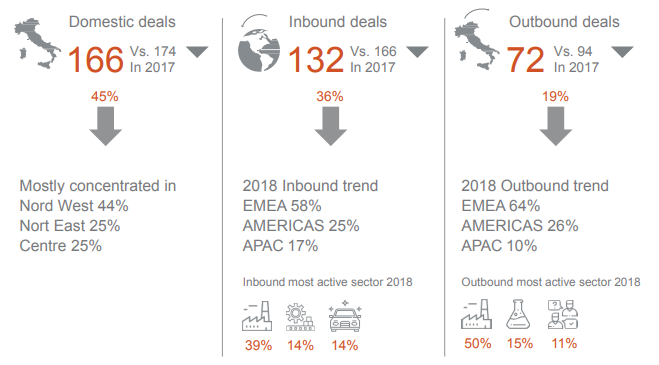

Il 45% delle M&A deals è di carattere “domestic” quindi interno alle aziende con la stragrande maggioranza concentrata nel Nord Italia, seguito dall’Italia centrale: Lombardia, Piemonte e Veneto guidano la tendenza. Per quanto riguarda gli accordi transfrontalieri, la vicinanza geografica sembra essere ancora un fattore chiave per le attività di M&A nel settore IM&A. Con EMEA (Europe, Middle East, and Africa) che costituisce il 64% degli outbound targets e il 58% degli inbound bidders. Nonostante questo, a

il numero di accordi transfrontalieri chiave coinvolge ancora le Americhe (26% in uscita, 25% in entrata) e APAC (10% in uscita,

17% in entrata); tra cui mega-deal come Magneti Marelli acquisito da Calsonic Kansei Corporation.

Per quanto concerne i sotto settori oggetto di studio: l’Automotive con 33 deal si mantiene stabile (34 nel 2017) e si conferma l’attrattività del Made in Italy per gli investitori stranieri; nel Construction deal in aumento, 35 contro 28 del 2017; Industrial Automation & Electronics registra con 35 deal gli stessi numeri del 2017, protagonisti gli investitori finanziari in 22 deal su 29; deal in calo per Transportation & Logistics (20 contro i 35 del 2017); stessa cosa vale per i settori rimanenti, Industrial Services con 41 deal contro i 65 del 2017; Industrial Manufacturing 169 deal contro i 197 del 2017 e Chemicals & Materials con 37 contro i 40 del 2017.