Le case automobilistiche, i produttori di smartphone e apparecchiature tecnologiche, da quanto riportato da diverse fonti giornalistiche, non sembrano disporre di semiconduttori (di fatto circuiti integrati, detti chip) sufficienti per soddisfare la domanda dei loro prodotti. Di fatto, il ritardo che sta interessando questi settori, incombe da tempo, a causa di una serie di forze esterne quali le restrizioni commerciali e l’offshoring a cui si è aggiunta nell’ultimo anno la pandemia globale. Tutto questo ha condotto a ciò che con termini anglosassoni viene definito “semiconductor shortage“.

Ricordiamoci che la stragrande maggioranza della produzione di chip per i produttori di automobili, smartphone e apparecchiature varie statunitensi e globali è situata in Asia, da parte di aziende leader quali Taiwan Semiconductor Manufacturing e United Microelectronics. Ne consegue che molti paesi stanno subendo lo svantaggio derivante da un ecosistema con capacità di produzione onshore minime che ha causato colli di bottiglia nella supply chain e allungamenti dei tempi di consegna durante tutto il 2020. Tali problematiche sono destinate a persistere anche nel 2021.

Indice degli argomenti

Crisi dei chip: una tempesta perfetta causata dall’incapacità di previsione dei trend di mercato

Il rapporto teso con la Cina, il fattore catalizzatore del Covid-19 e le previsioni imprecise, legate alle incognite di una pandemia globale prolungata, hanno inciso pesantemente sulla supply chain dei chip.

La cosa più interessante da osservare è che, nonostante ci fossero tutti i presupposti di un prolungamento della situazione pandemica – i.e. il cosiddetto rinoceronte grigio che era in agguato e poteva paventarsi in ogni momento – è mancata una previsione strutturata da parte di economisti e pianificatori della domanda di chip nei seguenti settori:

- Mobile/strumentazione wi-fi – Nonostante la pandemia, la richiesta di smartphone non si è arrestata e si è attestata nel quarto trimestre a livelli quasi pre-pandemici, essendo ulteriormente stimolata dall’introduzione della variante 5G di Apple. Inoltre, la mancanza di chip nel settore mobile ha avuto un impatto anche sugli utili di Qualcomm – società statunitense di ricerca e sviluppo nel campo delle telecomunicazioni senza fili – dato che le proprie vendite erano state frenate dalla mancanza di fornitura di semiconduttori.

- Settore Automobilistico – Le case automobilistiche, a causa del Covid-19, sono state costrette a tagliare le previsioni per la produzione, mentre le stime per la diminuzione delle vendite di automobili dopo una flessione del 15% durante il 2020 ha registrato un aumento della domanda di nuovi veicoli verso fine anno, lasciando molte case automobilistiche, tra cui GM, Ford, Honda, a corto di chip necessari per produrre automobili. Inoltre, ad oggi si prevede, per il 2021, una crescita della domanda di nuovi veicoli intorno al 10%. Questo nuovo incremento di domanda è destinato a impattare sull’industria dei semiconduttori, poiché un nuovo veicolo può avere fino a 50 chip, senza contare che i modelli ibridi richiedono spesso il doppio del numero di semiconduttori rispetto ai veicoli tradizionali.

Di accumulare scorte necessarie si sono preoccupate solo pochissime, quali la giapponese Toyota (a fronte della lesson learned in termini di supply disruption causata dall’ultimo terremoto) e la cinese Huawei (che ha adottato un approccio proattivo pluriennale per accumulare i chip essenziali per i quali dipendeva dagli Stati Uniti).

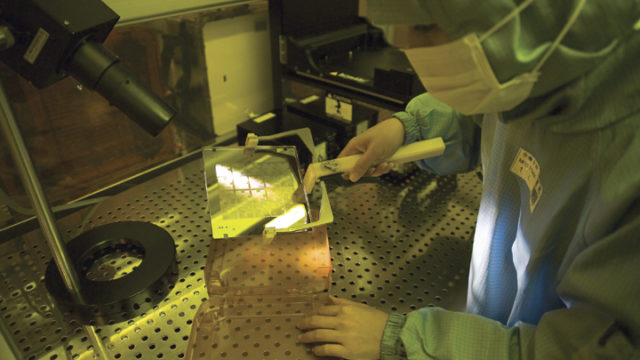

Fonte: Taiwan Semiconductor Manufacturing

Crisi dei chip: quali impatti macro-economici

Una “miope” previsione di programmazione di produzione dei semiconduttori è destinata a generare impatti macro-economici importanti.

Lo scenario appena descritto scaturisce dal fatto che quasi tutte le attività che dipendono dai semiconduttori vengono influenzate negativamente dalla loro disponibilità ridotta; pertanto, i risultati eccellenti registrati dai produttori di smartphone e PC avrebbero potuto essere migliori se non ci fosse stata una supply chain disruption dei chip. Inoltre, sebbene l’aumento della domanda di veicoli sia un segnale positivo di ripresa economica e di stimolo del mercato del lavoro, tuttavia, nei prossimi mesi, il persistere della mancanza di disponibilità di chip potrebbe impattare sui risultati economici delle aziende e in alcuni casi avere un impatto negativo sull’occupazione, in un momento di congiuntura socio-economico-politica globale negativo, quale quello attuale.

Secondo gli esperti di supply chain, il difficile reperimento di semiconduttori continuerà, come sopra accennato, almeno fino al terzo trimestre del 2021 e, conseguentemente, si assisterà da un lato a un aumento costante dei prezzi sino al 2022 e, dall’altro lato, a un inevitabile rallentamento della crescita dell’economia globale.

Quali soluzioni in atto negli Stati Uniti e nell’Unione Europea

Si ritiene che, nel tentativo di stabilizzare la produzione di chip, si assisterà a uno sviluppo di una maggiore capacità di produzione. Questo sforzo potrebbe essere accelerato con sovvenzioni e incentivi fiscali per incoraggiare le varie fonderie globali a espandere la loro capacità. Ad esempio, negli USA, Taiwan Semiconductor Manufacturing si sta già espandendo in Arizona.

La domanda di cloud, dispositivi mobili, software, intelligenza artificiale, veicoli elettrici, apparecchiature tecnologiche e lavoro remoto non subiranno rallentamenti nei prossimi anni e, conseguentemente, la domanda di chip, di materiali, di software e di periferiche continuerà a crescere. Tuttavia, le opportunità per guadagni elevati e prestazioni migliori in termini di entrate, potranno essere garantiti solo se si riusciranno a costruire le necessarie infrastrutture per soddisfare la domanda di mercato e i vari Paesi dovranno trovare soluzioni atte ad attenuare l’eccessiva dipendenza dalle produzioni asiatiche.

Di fatto, sia gli Stati Uniti sia l’Unione Europea hanno iniziato a valutare iniziative atte a ridurre l’impatto della carenza di chip su un’ampia varietà di comparti industriali.

Stati Uniti – Washington aveva già cercato di ovviare a questo impasse lo scorso autunno chiedendo alle economie ricche di tecnologia o risorse preziose, come Taiwan, Giappone e Australia, di unirsi agli Stati Uniti per districarsi dai “colli di bottiglia” delle catene di approvvigionamento della Cina.

Taipei è stata particolarmente rapida nel rispondere. Gli alti funzionari statunitensi e taiwanesi hanno firmato un memorandum d’intesa a novembre scorso per promuovere la cooperazione tecnologica in sette aree, inclusi i semiconduttori e il wireless di quinta generazione, nonché “catene di fornitura sicure, protette e affidabili”

Secondo quanto riportato nelle ultime settimane da diversi quotidiani statunitensi, il presidente Joe Biden sarebbe pronto – per dipendere meno dalla Cina – a firmare un ordine esecutivo per accelerare la costruzione di catene di approvvigionamento per chip, in collaborazione con economie dell’Asia-Pacifico (i.e. Taiwan, Giappone e Corea del Sud) inclusa l’Australia per quanto riguarda l’approvvigionamento di terre rare. Ai partner potrebbe essere chiesto di fare meno affari con la Cina.

Il nuovo ordine esecutivo dovrebbe iniziare con una revisione della produzione nazionale e delle catene di fornitura per i materiali critici – comprese terre rare, forniture mediche e semiconduttori – con particolare attenzione alla riduzione delle dipendenze da attori stranieri inaffidabili o ostili.

Inoltre, secondo quanto annunciato dal portavoce della Casa Bianca lo scorso 18 febbraio, i funzionari dell’amministrazione hanno iniziato a cercare modi per alleviare immediatamente la carenza. Jake Sullivan, il consigliere per la sicurezza nazionale, e Brian Deese, il direttore del National Economic Council, sono stati coinvolti negli sforzi per aumentare la disponibilità di chip; Sameera Fazili, vicedirettore del Consiglio economico nazionale, e Peter Harrell, direttore senior del Consiglio di sicurezza nazionale, stanno guidando il monitoraggio delle catene di approvvigionamento.

L’amministrazione Biden sta anche incontrando aziende automobilistiche e fornitori per identificare i colli di bottiglia e per esortarli a lavorare insieme per affrontare la carenza di chip.

Secondo quanto afferma John Neuffer, presidente della Semiconductor Industry Association, le carenze hanno evidenziato la necessità per il governo degli Stati Uniti di investire nella produzione e nella ricerca di semiconduttori nazionali in modo che i nuovi chip di cui hanno bisogno vengano prodotti sulle coste degli Stati Uniti (Report “2020 State of the U.S. Semiconductor Industry”). A fronte di ciò il produttore di chip investirà 12 miliardi di dollari nello stabilimento in Arizona che produrrà semiconduttori per le forze armate e dovrebbe entrare in linea nel 2024. Il governo degli Stati Uniti sta fornendo sussidi per tale progetto.

In termini di terre rare, gli Stati Uniti stanno collaborando con l’Australia per aggirare il dominio della Cina. La società australiana di terre rare Lynas sta costruendo un impianto di lavorazione in Texas con il sostegno finanziario del Dipartimento della Difesa degli Stati Uniti.

Unione Europea – La UE sta valutando – per garantire la resilienza della supply chain dei chip e ridurre la dipendenza tecnologica dall’Asia – di costruire una fabbrica in Europa in grado di produrre semiconduttori da 10 a 2 nanometri, riportando, così, nel vecchio continente, le produzioni oggi appaltate a soggetti asiatici.

Chip: una questione di supply chain resilience

È evidente che i gestori della catena di fornitura dei chip hanno bisogno di una migliore “intelligenza” di mercato che possa fornire una visione più olistica delle linee di produzione, dai semiconduttori ai metalli. Non basta guardare ai fornitori di primo o secondo livello. I manager devono essere in grado di vedere cosa stanno facendo sia i fornitori al 3°, 4° e 5° livello sia i loro concorrenti, per prevedere meglio quando si verificheranno le carenze. Si tratta, quindi, di gestire la continuità della supply chain dei chip considerando i seguenti fattori:

- Resilienza nel momento della progettazione, considerando fornitori o componenti alternativi per soddisfare sia gli obiettivi del prodotto sia esigenze più inter-funzionali.

- Focalizzazione rinnovata su accordi flessibili, qualora i fornitori non siano in grado di soddisfare la domanda, in modo da poter aumentare o diminuire le scorte o le eccedenze.

- Disporre di dati in modo più strutturato, ampio e dinamico, utilizzando applicazioni di supply management, che si basano su algoritmi in grado di analizzare in tempo reale tutti gli attori della supply chain globale.

Il settore dei semiconduttori, essendo caratterizzato da servizi e produzione spesso concentrati in un singolo Paese, dovrà essere in grado di gestire urgentemente gli aspetti di supply chain disruption e business continuity per garantire la resilienza della catena di fornitura dei chip. Pertanto, un “collo di bottiglia” lungo questi “snodi” cruciali può causare ripercussioni non solo sul settore dei semiconduttori, ma su tutti quegli altri comparti che da questi dipendono.

Ricordiamo inoltre che fattori di geopolitica, quali le tensioni tra Stati Uniti e Cina, stanno spingendo i Governi e aziende a mettere in discussione l’eccessiva dipendenza da un numero limitato di fornitori di tecnologia.

Conclusioni

Si tratta di garantire un’attività efficiente di “intelligence” dei mercati delle materie prime, la gestione del rischio di fornitori/l’approvvigionamento/la supply chain in modo tale da usare queste leve per raggiungere una “maturità” e resilienza del procurement e della supply chain grazie a informazioni aggiornate e significative, che permettono di agire in modo mirato durante una crisi.

Solo attraverso una strutturata supply chain resilience dei chip sarà altresì possibile attuare strategie di investimento mirate in grado di gestire al meglio le guerre commerciali in atto e la pandemia contingente, senza dimenticare che sia la geopolitica sia i governi nazionali dovranno farsi sostenitori di questo necessario cambio di paradigma.

Video: Fonte SIA America

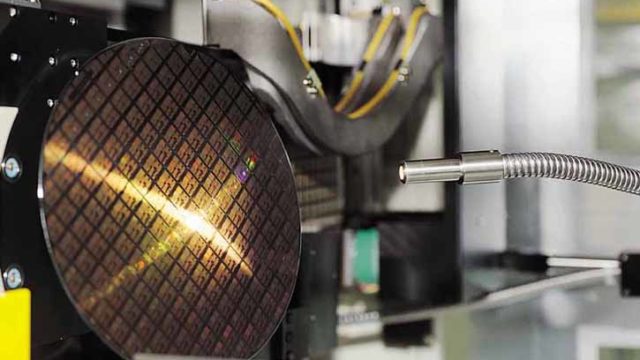

Immagine fornita da Shutterstock