Innovazione digitale. Per il quarto anno consecutivo, continuano a crescere gli investimenti delle imprese italiane. Nel 2020 il budget ICT aumenterà in media fra il 2,8% e il 2,9%, trainato dalle grandi imprese, che prevedono un incremento nel 45% dei casi, con una priorità di spesa su tecnologie come Big Data Analytics, Cyber Security e sistemi ERP. Mentre nel caso delle PMI solo il 23% destinerà più risorse, in particolare per sistemi ERP, CRM e Mobile Business.

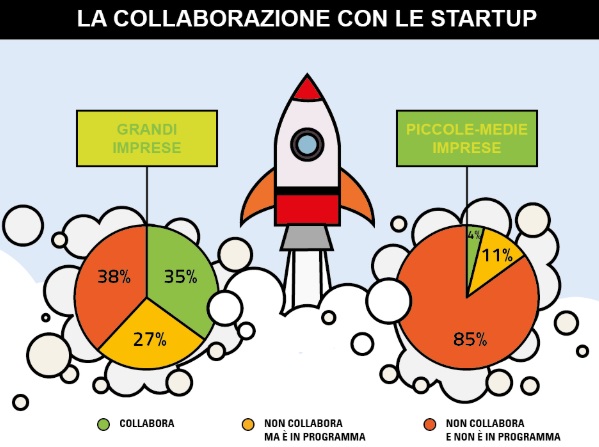

Per gestire i processi di innovazione, le imprese devono guardare oltre i confini aziendali, ispirandosi e collaborando con attori esterni, tra cui spiccano startup, università e centri di ricerca. Il 73% delle grandi imprese ha avviato iniziative di Open Innovation e circa due terzi hanno attivato collaborazioni con startup (35%) o hanno in programma di farlo (27%). In ritardo le PMI, fra le quali solo il 28% adotta pratiche di innovazione aperta e appena il 4% lavora a fianco delle nuove imprese innovative.

L’Innovation Manager sta iniziando ad entrare nelle aziende, con oltre il 30% delle grandi imprese che ha già creato un ruolo o una Direzione Innovazione. Il MISE ha introdotto un albo dedicato a questa figura professionale e un voucher a fondo perduto per le PMI. Una misura importante, anche se i 75 milioni di euro stanziati permetterebbero di sostenere non più di 2000 imprese: oggi ne è a conoscenza solo il 32% delle PMI e fra queste soltanto l’11% ha intenzione di usufruirne.

Presentata al convegno “Innovazione Digitale 2020: imprese e startup insieme verso l’open company”, la ricerca degli Osservatori Digital Transformation Academy e Startup Intelligence della School of Management del Politecnico di Milano, in collaborazione con PoliHub, ha raccolto le risposte di oltre 800 Chief Innovation Officer, Chief Information Officer, imprenditori e C-Level, fotografando l’innovazione digitale nelle imprese italiane in termini di risorse impiegate e modalità di governance, studiando, da un lato, il livello di adozione di nuovi modelli per gestire l’innovazione e dall’altro, l’evoluzione della collaborazione tra startup e aziende consolidate in Italia.

“La trasformazione digitale è in fermento anche nel nostro Paese e i trend positivi negli investimenti dimostrano i risultati della scelta. Le imprese devono saperla accogliere, adottando il modello dell’open company: un’organizzazione agile e inclusiva, capace di ingaggiare l’intera popolazione aziendale, aprendosi agli stimoli provenienti da un ecosistema eterogeneo e in trasformazione. Le imprese si stanno aprendo verso gli attori esterni, università e startup, ma devono trasformarsi anche internamente con una nuova cultura dell’innovazione e modelli organizzativi capaci di reagire e riconfigurarsi velocemente” ha dichiarato Mariano Corso, Responsabile Scientifico dell’Osservatorio Digital Transformation Academy.

Indice degli argomenti

Il budget ICT 2020 per grandi imprese e PMI

Le risorse destinate agli investimenti digitali per il 2020 aumentano nel 45% delle grandi imprese e nel 23% delle PMI, con un tasso di crescita fra il 2,8% e il 2,9% (più elevato del +2,6% del 2018). Il 27% del campione prevede un aumento del budget superiore al 10%, il 18% compreso fra l’1% e il 10%, il 47% lo lascerà invariato e soltanto l’8% lo diminuirà.

Le priorità di spesa ICT per le grandi aziende italiane sono Big Data Analytics (evidenziato dal 42%), Cyber Security (36%), sistemi ERP (29%) e CRM (29%). Seguono poi Data Center, Mobile Business, Cloud, eCommerce, Industry 4.0, Intelligenza Artificiale e Machine Learning; ancora marginale la Blockchain (3%) e in calo lo Smart Working (10%) ormai diffuso. Le PMI si concentrano invece sui sistemi ERP (37%), CRM (28%), Mobile Business (24%), mentre Intelligenza Artificiale e Machine Learning sono in fondo alle priorità di spesa.

Nel 61% delle grandi imprese esiste un budget per l’innovazione digitale anche fuori dalla Direzione ICT, nella maggior parte dei casi inferiore al budget ICT. La Funzione in cui più frequentemente viene allocato è il Marketing (71%), seguito da Ricerca e Sviluppo e Direzione tecnica (48%), Direzione innovazione (40%). Fra le PMI, invece, soltanto il 19% dedica fondi all’innovazione digitale fuori dalla Funzione ICT.

Più cultura interna per migliorare la capacità di innovare

Le principali sfide organizzative percepite dalle aziende per gestire l’innovazione digitale riguardano la ricerca-verifica-sviluppo di competenze digitali e l’introduzione di nuove metodologie di lavoro (indicate entrambe dal 50% del campione). Le imprese cercano di superare queste sfide anche con nuovi modelli organizzativi: più di un’impresa su tre prevede team dedicati a ogni specifico progetto di innovazione digitale (36%), nel 9% dei casi ci sono “comitati interfunzionali” e un terzo delle imprese (33%) ha inserito un singolo ruolo dedicato o una Direzione innovazione.

La capacità di gestire l’innovazione è legata alla diffusione di un’attitudine imprenditoriale. Quasi sette grandi imprese su dieci si stanno attivando con stili di leadership indirizzati al change management da parte dei manager (43%), formazione (40%), percorsi di apprendimento per stimolare l’innovatività dei dipendenti (30%), contest e hackathon interni (26%) e attività con startup (10%).

“Le imprese agiscono sulla propria organizzazione per migliorare la capacità di innovare, di guardare all’esterno, ma anche di comunicare all’interno, lo scoglio più difficile da superare oggi. Per questo, le organizzazioni stanno introducendo ruoli dedicati, gli Innovation Manager, che più che arrogare su di sé il ruolo di innovatore intercettano nuove opportunità, sviluppano talenti nascosti e generano un radicale cambiamento culturale e di mentalità, diffondendo un modello in cui ognuno sia imprenditore e contribuisca all’innovazione” ha dichiarato Alessandra Luksch, Direttore degli Osservatori Digital Transformation Academy e Startup Intelligence.

La figura centrale dell’Innovation Manager

Anche grazie al recente decreto del MISE che ne definisce le caratteristiche e prevede un voucher a fondo perduto per consulenze, l’Innovation Manager sta progressivamente entrando nelle grandi imprese, che in un caso su tre hanno già inserito questo profilo professionale, ma nel 76% dei casi è presente da tre anni o meno, per la maggior parte delle imprese è nuovo e da scoprire. Soltanto il 37% delle grandi aziende e il 32% delle PMI conoscono le misure contenute nel decreto del MISE e appena l’11% delle PMI ha intenzione di approfittarne (il 2% lo sta valutando). La maggioranza delle PMI non ha in programma di usufruire delle opportunità offerte dal decreto.

Università, centri di ricerca e startup: le leve per l’innovazione

L’Open Innovation è una realtà nel 73% delle grandi imprese e nel 28% delle PMI. Le principali fonti di innovazione degli ultimi tre anni sono pressoché tradizionali: top manager (43%), funzioni aziendali (39%), fornitori di soluzioni ICT (39%) e società di consulenza (30%). E’ ancora limitato l’utilizzo di unità di ricerca e sviluppo (20%), startup (14%), centri di ricerca (19%) e aziende non concorrenti (4%).

Tuttavia, nel prossimo triennio, alcune fonti tradizionali si ridurranno (top management, società di consulenza, fornitori di soluzioni ICT), a favore di nuovi interlocutori, come le unità ricerca e sviluppo (+15%), università e centri di ricerca (+32%), startup (+83%) e aziende non concorrenti (+106%).

Oltre il 70% delle grandi imprese adotta iniziative di Open Innovation incorporando stimoli esterni di innovazione all’interno dei processi aziendali (la cosiddetta Inbound Open Innovation), in particolare la collaborazione con università e centri di ricerca (64%), startup intelligence (49%) e ricerca di collaborazioni con aziende consolidate (39%).

Un’impresa su tre organizza Call4Ideas, Call4Startup e contest (32%), il 27% promuove Hackathon, Datathon, Appathon, il 25% si concentra su fusioni e acquisizioni, mentre sono meno diffusi i Corporate Incubator e Accelerator (18%), i Corporate Venture Capital (11%) e il Crowdsourcing (9%). Meno diffuse, ma in crescita rispetto allo scorso anno le iniziative per esportare stimoli di innovazione interna (Outbound Open Innovation), adottate dal 25% del campione, soprattutto sviluppo di modelli di business a piattaforma, joint venture con altre realtà, licensing di prodotti.

“Le imprese vogliono avviare formule nuove di collaborazione per migliorare la propria velocità, aumentare le opportunità di innovazione, accrescere le proprie competenze, e sperimentare per verificare nuovi modelli di business. Assumono un ruolo sempre più significativo attori quali le università, i centri di ricerca e le startup. Nonostante la distanza che separa l’ecosistema italiano da quelli esteri più evoluti, ad esempio in termini di fondi di Corporate Venture e acquisizioni di startup, non possono essere vanificate le nuove opportunità offerte da azioni quali, il voucher per gli Innovation Manager e la nuova disponibilità di fondi determinata dalla effettiva attivazione del Fondo Nazionale Innovazione” ha commentato Stefano Mainetti, Responsabile Scientifico dell’Osservatorio Startup Intelligence e CEO di PoliHub.

Le startup per testare con mano l’innovazione a costi ridotti

Sei grandi aziende su dieci vedono nelle startup un interlocutore per lo sviluppo di innovazione digitale. In particolare, il 35% già collabora con nuove imprese innovative, il 27% ha intenzione di farlo in futuro, mentre il 34% non manifesta interesse per il tema e il 4% ha collaborato in passato. Le grandi imprese si servono di startup come fornitori spot (51%), ma una buona parte le usa come unità di ricerca e sviluppo (37%) e come fornitore di lungo periodo (30%). La startup può essere anche un partner commerciale, parte di un programma di incubazione, partner per la co-creazione di modelli di business, acquisita o partecipata in Equity.

I principali benefici sono la possibilità di accedere a nuove tecnologie e conoscenze di frontiera, la possibilità di testare l’innovazione con un progetto pilota, con tempi e budget definiti e quindi rischi ridotti e l’opportunità di arricchire il proprio sistema di offerta e aprirsi a nuovi mercati. Le PMI sembrano meno pronte a collaborare con le nuove imprese innovative: l’85% non è interessato, l’11% sta programmando di farlo in futuro, solo il 4% ha già avviato collaborazioni. Per le PMI la startup è soprattutto un partner commerciale (20%) e un fornitore spot (14%) o di lungo periodo (12%).

Ma quali sono le dinamiche imprenditoriali e lo scenario delle startup hi-tech finanziate in Italia e quali i casi nazionali più significativi?

In Italia sempre in crescita gli investimenti in startup hi-tech

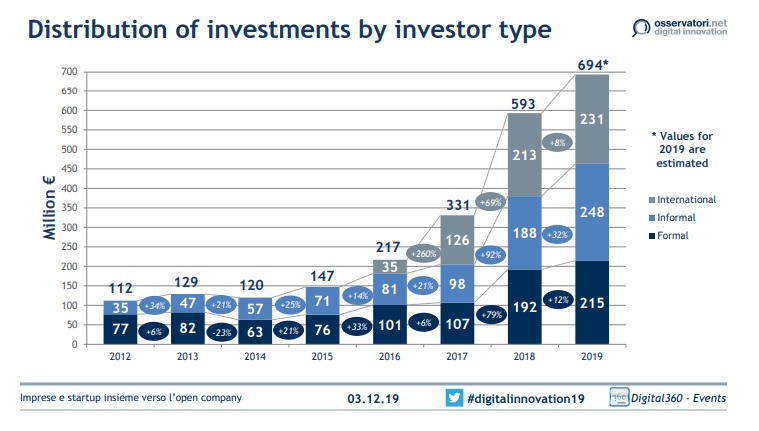

Ammontano a 694 milioni di euro gli investimenti totali in Equity di startup hi-tech italiane nel 2019, con un 17% in più rispetto al valore consuntivo del 2018 (593 milioni di euro). Una crescita più contenuta rispetto a quella dell’anno scorso, quando il capitale a disposizione era quasi raddoppiato nell’arco di dodici mesi. Ma comunque una notizia positiva verso il raggiungimento della soglia obiettivo di 1 miliardo di euro di investimenti annui anche in Italia.

La prima fonte di finanziamento è quella rappresentata dagli investimenti provenienti da attori informali (da Venture Incubator, Family Office, Club Deal, Angel Network, Independent Business Angel, piattaforme di Equity Crowdfunding e aziende non dotate di fondo strutturato di CVC) che raggiungono quota 248 milioni di euro e il 36% di valore del capitale a disposizione, segno di maggior cultura e sensibilizzazione ma anche di un primo effetto degli incentivi fiscali promossi dal MISE.

Il ruolo degli investitori internazionali ammonta a 154 milioni di euro fermandosi al 33% con una crescita importante dei fondi provenienti da Europa e Cina. Manca una crescita netta ma anche il contributo di singole operazioni “eccezionali”, dimostrando una crescente capacità del nostro ecosistema di attrarre capitali esteri in maniera sistematica e continua. Il contributo degli attori formali rallenta la propria crescita e rappresenta oggi solo la terza forza (31%) dei fondi a disposizione delle startup hi-tech italiane.

Queste sono alcune delle evidenze emerse dall’Osservatorio Startup Hi-tech promosso dalla School of Management del Politecnico di Milano in collaborazione con Italia Startup, l’Associazione dell’ecosistema startup italiano, giunto alla sua settima edizione.

“Nonostante la parziale battuta di arresto degli investimenti e nonostante l’assenza di trend eccezionali come quelli registrati nel 2018, la crescita di quest’anno rappresenta comunque un dato positivo: tra il 2012 ed il 2015, il nostro ecosistema versava in una condizione altalenante che alternava timida crescita a contrazione, mentre quest’anno le nostre startup avranno a disposizione 100 milioni di euro in più rispetto a dodici mesi fa” ha affermato Antonio Ghezzi, Direttore dell’Osservatorio Startup Hi-tech del Politecnico di Milano.

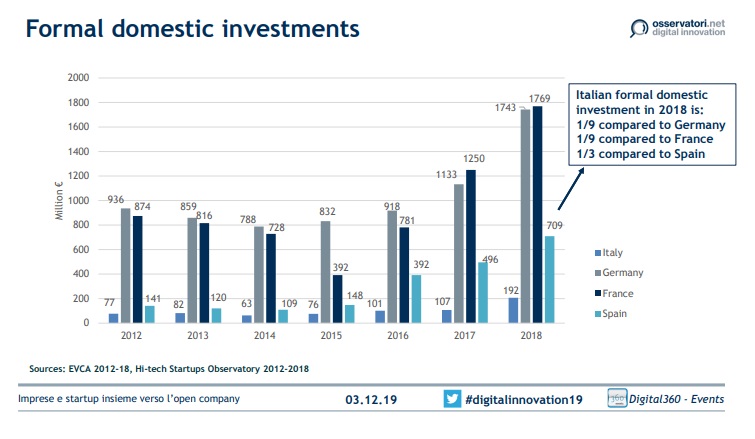

Gli investimenti di attori formali rinviati e il benchmark internazionale

Gli investimenti da parte di attori formali registrano una crescita ridotta (+12%), passando dai 192 milioni del 2018 ai 215 milioni del 2019. Sembra però che l’iniezione di questo tipo di fondi potrebbe essere stata rinviata.

“Anche i numeri di quest’anno confermano la distanza dell’Italia rispetto ad altri ecosistemi più maturi ed economie comparabili (come Francia, Germania e Spagna). Rispetto allo scorso anno, recuperiamo alcune posizioni nei confronti di Paesi dotati di un’infrastruttura e un approccio sistemico all’imprenditorialità, che continuano a correre più rapidamente di noi” ha dichiarato Raffaello Balocco, responsabile scientifico dell’Osservatorio Startup Hi-tech del Politecnico di Milano “Le startup hi-tech italiane hanno sempre trovato difficoltà nell’intercettare investimenti superiori ai 10 milioni di euro ma il trend appare in miglioramento: nel 2018 erano già stati rilevati circa 12 round superiori a questa soglia e nel 2019 il numero si attesta a 14. Le startup italiane mostrano di arrivare sempre più preparate ai tavoli dei fondi di Venture Capital domestici ed internazionali: questa capacità e maturità le rendono maggiormente in grado di attrarre round di finanziamento dal livello Series A in avanti, gettando le basi per un proficuo processo di crescita e di arricchimento dell’ecosistema”.

Crescono gli investimenti dei privati e delle corporate

I finanziamenti da attori informali mostrano anch’essi una crescita inferiore a quella dello scorso anno, ma interessante (+32% e in linea con la media del +34% fatta segnare ogni anno dal 2012 ad oggi), che li porta a raggiungere quota 248 milioni di euro (contro i 188 del 2018).

In Italia, dove il 66% della ricchezza è detenuto dal 20% della popolazione, il bacino potenziale di investitori informali che fanno leva sulle proprie risorse personali ha dimensioni significative. Uno stimolo importante è quello dal Regolatore, grazie agli incentivi promossi dal MISE e legati al 40% di detrazione fiscale sugli investimenti in startup innovative.

Inoltre, la tendenza degli investitori informali a raggrupparsi costituendo cordate determina una maggiore fiducia e propensione ad investire, perché accompagnata da una riduzione e condivisione del rischio di investimento. Spesso la creazione di gruppi di investitori informali è anche gestita da organizzazioni terze come quelle di Equity Crowdfunding; gli investimenti tramite queste piattaforme, dopo aver triplicato nel 2018 la cifra investita nel 2017, nel 2019 toccano quota 45 milioni, con una crescita sul 2018 del 23%.

Non è trascurabile l’apporto da Independent Angel e investimenti Corporate: molte aziende preferiscono agire da attori informali piuttosto che strutturarsi tramite un vero fondo di Corporate Venture Capital. Il comparto Corporate ha investito in startup 60 milioni di euro nei primi tre trimestri del 2019, dato stabile rispetto al 2018. Per stimolare la strutturazione e continuità degli investimenti Corporate sarà importante, da un lato, il recupero da parte del management delle imprese di una cultura imprenditoriale che veda la collaborazione con startup in chiave strategica; dall’altro, l’introduzione di incentivi ad hoc che estendano anche alle imprese i benefici fiscali oggi appannaggio delle persone fisiche.

“Leggiamo tre fattori positivi e incoraggianti: in primo luogo gli investimenti dei privati (family, friends & business angel) crescono, segno che la normativa (leggi sgravi fiscali ed equity crowdfunding) quando è ben fatta, aiuta; così come crescono gli investimenti delle corporate, soggetto chiave nello sviluppo dell’ecosistema startup e innovazione nazionale. In secondo luogo, gli investitori internazionali guardano con crescente interesse al nostro sistema che esprime imprese innovative di valore e scalabili anche fuori dai confini nazionali. Infine, la nascita del Fondo Nazionale Innovazione può ridare fiato agli investimenti calanti dei fondi di Venture, portando nuova spinta a tutto l’ecosistema” ha commentato Federico Barilli, Direttore di Italia Startup.

Finanziamenti internazionali sempre più sistematici e continui, Cina e USA in testa

La componente dei finanziamenti internazionali raggiunge i 231 milioni di euro, +8% rispetto al 2018. Tuttavia, mentre il dato di dodici mesi fa era “viziato” da un’operazione straordinaria da 100 milioni, che pesava per il 47% del totale, nel 2019 non osserviamo “outlier” di questa portata. Come ecosistema imprenditoriale nazionale l’Italia sta gradualmente iniziando ad attrarre investimenti esteri in maniera più sistematica e continua.

“Anche quest’anno la maggioranza degli investimenti internazionali proviene da attori formali (178 milioni di euro, pari al 77% del totale). Guardando all’investment inflow, cioè alla provenienza dei capitali attratti dall’ecosistema da parte di player esteri, troviamo Europa (46,4%), USA (41%), Cina (11,6%), Giappone (0,55%) e Taiwan (0,49%)” ha commentato Antonio Ghezzi, Direttore dell’Osservatorio Startup Hi-tech del Politecnico di Milano. Numeri che evidenziano una crescita importante della rilevanza dei paesi asiatici, Cina in particolare, così come di altri paesi europei e una decrescita significativa della rilevanza degli investimenti da parte degli Stati Uniti.

Immagine fornita da Shutterstock.