Secondo il Rapporto sulle energie rinnovabili 2023 (RER), realizzato dall’Energy & Strategy della School of Management del Politecnico di Milano, il ritmo con cui l’Italia sta installando nuovi impianti a fonte rinnovabile è decisamente troppo lento rispetto a quanto servirebbe per raggiungere gli obiettivi di 125-150 GW al 2030.

I poco più di 3 GW aggiunti nel 2022 (526 GW di eolico e 2,5 GW di fotovoltaico), benché rappresentino una crescita del 125% sul 2021 e abbiano portato la capacità FER installata a 63,6 GW, sono appena un terzo dei circa 10 GW (tra 8,6 e 10,7 GW) che dovremmo aggiungere annualmente per tenere il passo, al pari degli effettivi 10,7 GW della Germania, 5,9 della Spagna e 5 della Francia (la quale però nel mix aggiunge l’energia nucleare). E nel frattempo l’elettrificazione dei consumi corre, cosa che porterà al raddoppio del fabbisogno elettrico (+126%) entro il 2050.

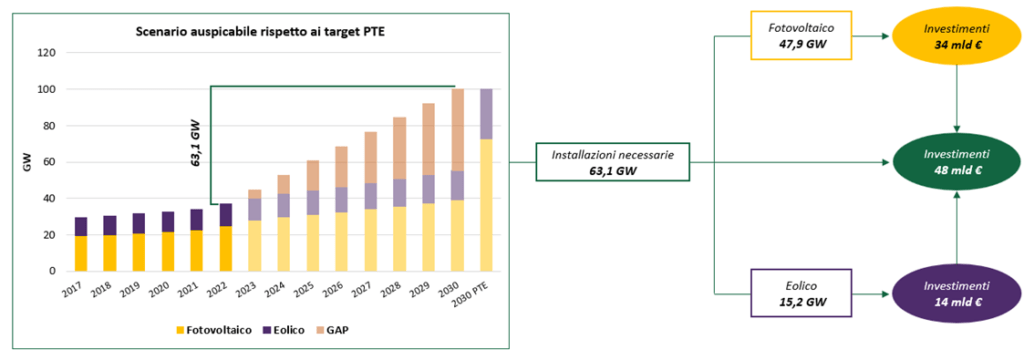

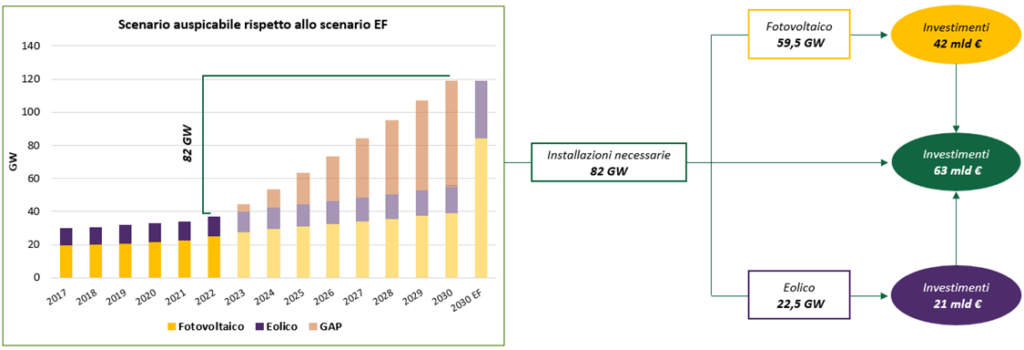

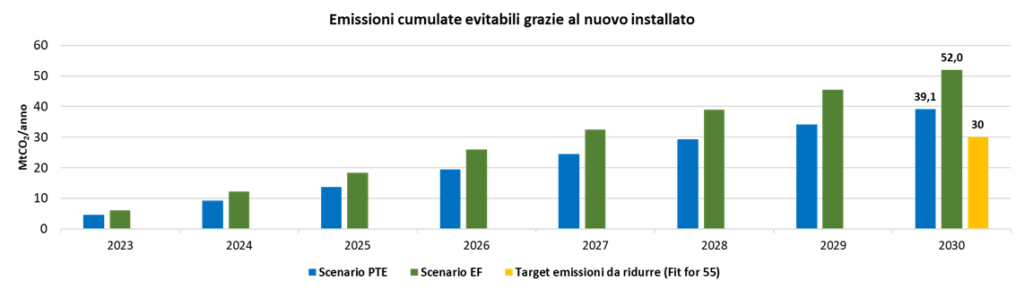

Eppure, le ragioni economiche, sociali e ambientali per puntare sulle rinnovabili ci sono eccome: il raggiungimento dei target 2030 comporterebbe investimenti per le nuove installazioni tra i 43 e i 68 miliardi di euro (dipende se si considerano gli obiettivi “minimi” del PTE, il Piano per la Transizione Energetica, pari a 63 GW di nuove installazioni, oppure quelli più ambiziosi di Elettricità Futura, in linea con il REPowerEU definito dalla Commissione Europea, pari a 82 GW), suddivisi tra 34-42 miliardi per il fotovoltaico e 14-21 per l’eolico, e genererebbe tra i 310.000 e i 410.000 nuovi posti di lavoro. Senza contare una riduzione delle emissioni di CO2 annuali da produzione di energia compresa tra 39 e 51 MtCO2 a partire dal 2030, superiore agli obiettivi di 30 MtCO2 attualmente imposti dal Fit for 55.

“Il tempo che rimane da qui al 2030 è poco”, ha commentato durante la presentazione dei risultati del Rer Davide Chiaroni, vicedirettore di Energy&Strategy – “e senza un’accelerazione ci troveremo con una copertura del fabbisogno elettrico da rinnovabili di solo il 34%, contro il 65% richiesto dal Fit-for-55 e i target ancora più alti di REPowerEU, che arrivano all’84% sulla generazione elettrica nazionale. Quello che manca sono soprattutto i grandi impianti, con un coefficiente di saturazione per le aste che negli ultimi 4 bandi non ha mai superato il 30%. A causa di questo ritardo non è stato possibile sfruttare l’effetto calmierante delle rinnovabili sul prezzo dell’elettricità: nel 2022 sono riuscite a ‘spiazzare’ le fonti fossili nel determinare il prezzo di riferimento orario ma solo per l’1,7% delle ore, 63 €/MWh contro 142 €/MWh. E senza contare i picchi dovuti alla guerra in Ucraina. In più, ciò si è verificato quasi esclusivamente al Sud, mentre al Nord e al Centro Nord sono rimasti prezzi orari in media più alti del 20%”.

Indice degli argomenti

Gli scenari

Lo scenario PTE, che può essere considerato la baseline di diffusione auspicabile, mostra come la quota di fotovoltaico ed eolico da raggiungere al 2030 sia pari a circa 100 GW. Tale scenario richiede l’installazione di capacità aggiuntiva per oltre 63 GW rispetto al 2022, suddivisi in circa 48 GW di fotovoltaico e 15 GW di eolico

Lo scenario Elettricità Futura, invece, riporta un target più ambizioso, con una capacità installata al 2030 che sfiora i 120 GW: +82 GW rispetto al 2022, suddivisi in 59,5 GW di fotovoltaico e 22,5 GW di eolico

Al 2030, le emissioni evitabili grazie alle installazioni di impianti FER saranno comprese tra 39 e 52 MtCO2 l’anno, a seconda dello scenario considerato (PTE o EF), in ogni caso superiori al target del Fit for 55

Un altro problema continua a essere rappresentato dall’incertezza normativa, che non accenna a migliorare: “L’inefficienza delle aste FER e le lungaggini degli iter autorizzativi sono tra i principali ostacoli alle installazioni da rinnovabili nel Paese”, spiega Chiaroni. “C’è un evidente disallineamento tra la velocità normativa europea e quella italiana: il mese scorso gran parte dei provvedimenti nazionali attesi per il 2022, tra cui decreti attuativi di recepimento della REDII e il Decreto FER II, non erano ancora stati promulgati, così come risultano in attesa di autorizzazione circa la metà dei progetti fotovoltaici ed eolici onshore presentati nel 2019 e il 60-65% di quelli presentati nel 2020. Le percentuali arrivano a sfiorare il 100% se si considerano i progetti del 2021 e del 2022, con un backlog complessivo di richieste che a inizio 2023 superava i 300 GW”.

Le installazioni crescono troppo lentamente, e c’è anche un problema di taglia

A fine 2022 la potenza totale installata da fotovoltaico superava i 25 GW complessivi, di cui 2,5 GW aggiunti nell’ultimo anno e suddivisi in 295.000 nuovi impianti: la crescita, infatti, è stata trainata soprattutto da impianti di piccola taglia (meno di 20 KW, in media 6 KW) nelle regioni del Nord Italia, pari a circa la metà della nuova potenza disponibile, anche per effetto del Superbonus 110%. Una novità destinata a causare ulteriore incertezza, perché mancano quasi completamente all’appello i grandi impianti (sono appena 6 quelli con taglia superiore ai 10 MW, l’11% della potenza totale), senza i quali non è possibile immaginare di scalare l’installato.

Per quanto riguarda invece l’eolico, a fine 2022 la capacità installata si avvicinava a 12 GW complessivi, con appena 0,5 GW (+31% sul 2021) di nuove installazioni suddivise tra 208 impianti (in media 2,5 MW ciascuno) realizzati prevalentemente in Sicilia e Puglia e quasi esclusivamente onshore.

Aste e registri: un quadro non soddisfacente

La conclusione delle ultime aste e registri previste dal D.M. 04/07/2019 (FER1) fa emergere un quadro desolante in merito all’applicazione di questi strumenti. Soprattutto per gli impianti di grande taglia, la saturazione del contingente non ha mai superato il 30% negli ultimi 4 bandi e dopo ben 10 bandi risultano non ancora assegnati 1.412 MW (il 47% dell’installato annuo, se si considera il 2022).

Anche la mancata pubblicazione della “riedizione” del Decreto FER, previsto dalla legge di recepimento della REDII, sta generando notevole incertezza tra gli operatori di mercato. Non va meglio sul fronte del revamping e del repowering, dove si procede estremamente a rilento: negli ultimi 3 bandi la partecipazione è oscillata tra lo 0% e l’1% del contingente.

La survey: le valutazioni di investimento in impianti FER con esito positivo non superano il 45%

Energy&Strategy ha realizzato una survey coinvolgendo operatori che coprono oltre il 90% del mercato elettrico italiano: i risultati mostrano come le valutazioni di investimento in impianti FER che si concludono con esito positivo si attestino attorno al 40-45%, escludendo quindi oltre la metà dei progetti potenziali. Oltre alle problematiche legate agli iter autorizzativi, le maggiori criticità riscontrate dagli operatori in fase di costruzione del business plan riguardano soprattutto la stima dei ricavi, a causa dell’estrema instabilità del prezzo dell’energia e della difficoltà a scegliere tra progetti merchant e PPA. Per quanto riguarda invece la struttura dei costi, l’elemento di maggior complessità riguarda l’eventuale sistema di storage da accoppiare all’impianto oggetto di valutazione.

I PPA come strumento di mercato a supporto della diffusione delle rinnovabili

Dal 2019 al 2022 ben 33 GW di impianti da FER nei principali Paesi in Europa sono stati sviluppati grazie alla stipula di contratti PPA di lungo termine (Power Purchase Agreement), che si stanno affermando come uno strumento abilitante fondamentale per il mercato, affiancando e talvolta superando le aste pubbliche. Dal punto di vista del venditore, i PPA sono utili a costruire un business plan economicamente sostenibile perché i ricavi generati dal contratto sono prestabiliti lungo un certo orizzonte temporale, cosa che li rende appetibili anche per l’acquirente, che può stabilizzare i propri costi energetici e rendere più agevole una pianificazione di medio-lungo periodo. Inoltre, poiché l’oggetto contrattuale è rappresentato da energia elettrica da fonti rinnovabili, i PPA contribuiscono alla transizione energetica, senza essere influenzati dall’andamento dei prezzi della CO2.

Esistono tuttavia delle barriere alla diffusione dei PPA in Italia, come ha evidenziato una seconda survey condotta tra gli operatori del mercato: in particolare, la distanza tra offtaker e produttori nel determinare le condizioni chiave dei contratti, soprattutto su volumi e durata; l’estrema volatilità dei mercati wholesale, unita alla bassa volatilità dei mercati a termine, che non aiuta nella determinazione di un prezzo di lungo periodo (unica condizione contrattuale su cui ci sia comunanza di visione tra offtaker e venditori) e il complesso iter autorizzativo, che impatta sulla data di inizio della produzione di energia e dunque sulle condizioni per fissare il prezzo.