Crescono i rischi lungo il sentiero scivoloso di risalita del Pil italiano: per l’industria pesa il caro-energia, per i servizi i nuovi contagi. È la fotografia della situazione della nostra economia che fornisce l’ultima congiuntura del Centro Studi Confindustria (CSC).

Non mancano i segnali positivi: gli occupati dipendenti sono tornati ai livelli pre-crisi, i consumi sono alimentati dall’extra-risparmio accumulato e l’export è ripartito. Tuttavia, c’è più incertezza sugli investimenti.

Pesa anche l’inflazione, che è molto eterogenea nelle diverse economie: se, infatti, la FED in America ha già accelerato sull’uscita dalle misure espansive, preludio al rialzo dei tassi, questa linea non è seguita dalla BCE in Europa. Lo scenario è diventato incerto per l’Eurozona, mentre gli USA sono in indebolimento.

Indice degli argomenti

Buone prospettive per l’economia italiana, ma pesano le incertezze

Nel 4° trimestre si conferma una frenata dell’economia italiana: preoccupano la scarsità di commodity, i prezzi alti dell’energia, i margini erosi e l’aumento dei contagi.

Nonostante questo, il trend di risalita dovrebbe proseguire: dopo il rimbalzo del 3° trimestre (+2,7%), il Pil italiano è a -1,3% dal livello pre-Covid (da un minimo di -17,9%) ed è previsto completare il recupero a inizio 2022.

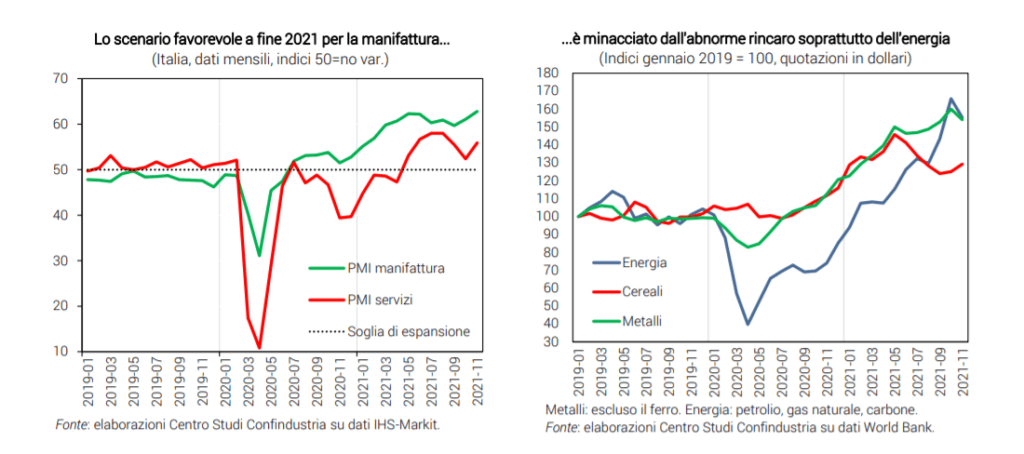

Lo scenario per la manifattura sarebbe favorevole: a novembre il PMI (Purchase Manager Index) è salito ulteriormente (62,8 da 61,1), indicando espansione, grazie agli ordini in aumento.

Tuttavia, l’impennata abnorme del prezzo europeo del gas e, quindi, dell’elettricità in Italia (+572% a dicembre sul pre-crisi), se persistente, mette a rischio l’attività nei settori energivori. Anche perché si somma alla scarsità e ai rincari di vari input produttivi.

Si registrano primi impatti sulla produzione industriale in Italia (-0,6% in ottobre, dopo la frenata nel 3° trimestre), come già accaduto in Germania e Francia.

Il rialzo dei prezzi dell’energia influenza anche l’andamento delle esportazioni. L’export italiano di beni (+2,5% sopra il pre-crisi nel 3° trimestre) è rimbalzato in ottobre (+1,5% in valore), dopo il calo di settembre. A inizio 4° trimestre il livello è superiore al 3° in valore (+0,8%), ma inferiore in volume (-0,8%).

In espansione le vendite intra-UE (+2,3% sul 3°), mentre si registra un calo per quelle extra-UE (-0,8%), in particolare verso UK, Russia, Svizzera. Le indicazioni per fine 2021 restano positive, ma in un quadro incerto: robusta espansione

della domanda, secondo gli ordini manifatturieri esteri, ma persistenti colli di bottiglia nelle forniture.

Il recupero settore dei servizi, tra i più colpiti dalla pandemia, mostra segnali parzialmente positivi. Il PMI del settore, infatti, ha recuperato a novembre (55,9 da 52,4), confermando che la risalita sta proseguendo.

Per il turismo il recupero fino a ottobre è molto parziale (-22,9% i viaggi di stranieri in Italia dal 2019). In questo settore i rischi vengono dalla nuova ondata di contagi, che tiene alta l’incertezza e la prudenza delle famiglie, anche se finora le limitazioni restano moderate.

Per quanto riguarda gli investimenti, sono già oltre i valori pre-crisi (+6,9% nel 3° trimestre), grazie al contributo delle costruzioni. La loro espansione è attesa proseguire nel 4°trimestre, grazie al traino di PNRR e incentivi. Tuttavia, la risalita di quelli in macchinari e attrezzature potrebbe essere frenata dai margini esigui delle imprese e dal contesto di nuovo molto incerto.

Inoltre, si registrano segnali positivi per l’occupazione, anche se il recupero non riguarda tutta la forza lavoro. L’occupazione, infatti, è aumentata in ottobre (+35mila unità), confermando lo scenario positivo del mercato del lavoro nel 2021: il numero di occupati, al minimo a gennaio 2021, ha da allora recuperato buona parte della caduta (+625mila), ma registra ancora un gap (-217mila da fine 2019).

I lavoratori dipendenti hanno recuperato i livelli pre-Covid, anche quelli permanenti, ma gli indipendenti continuano a calare, ampliando una contrazione iniziata già prima della crisi.

L’inflazione aumenta l’incertezza sullo scenario mondiale

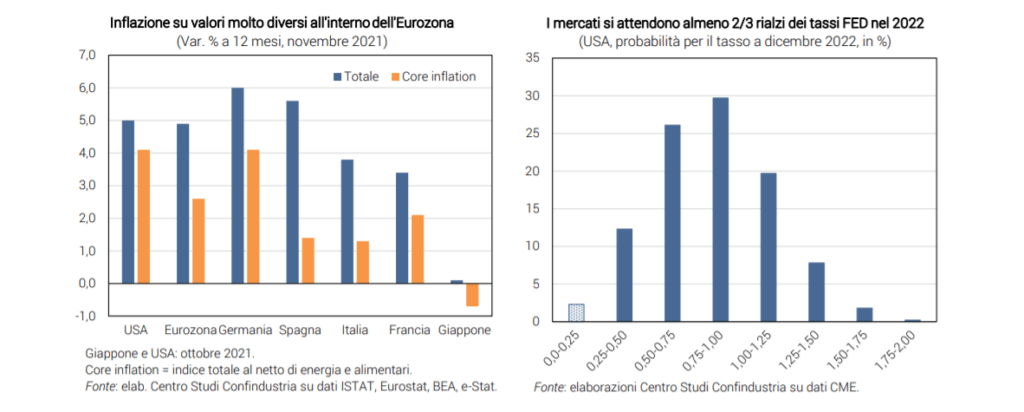

La dinamica dei prezzi al consumo è alta e radicata negli USA (+5,0% annuo, +4,1% la core al netto di energia-alimentari), mentre si mantiene ostinatamente bassa in Giappone.

Nell’Eurozona (+4,9%) la situazione è migliore, perché la core è salita poco (+2,6%), anche se la dinamica è eterogenea tra i vari Paesi.

In Italia, con l’energia alle stelle (+30,7%), l’inflazione è salita meno (+3,8%) e la core quasi per nulla (+1,3%), mentre la la Germania subisce l’aumento maggiore (+6,0% e +4,1%).

La decisione FED, a novembre-dicembre, di ridurre rapidamente gli acquisti di titoli, fa presagire un aumento dei tassi ufficiali USA nel 2022. Invece, la BCE si mantiene su una policy molto espansiva, avendo deciso a dicembre solo piccoli aggiustamenti del sentiero degli acquisti. Una buona notizia per l’Italia, Paese ad alto debito: il BTP resta basso e stabile (0,91% a dicembre).

La ripresa resta eterogenea tra i Paesi

La produzione industriale dell’area in ottobre è salita in modo rilevante, anche se meno delle attese (+1,1% da -0,2%), grazie al rimbalzo (+2,8%) di quella tedesca dopo quattro cali in cinque mesi.

Anche le vendite al dettaglio sono risalite (+0,2% da -0,4%). Tuttavia, a a dicembre il PMI manifatturiero, pur sopra i 50 punti, è diminuito (58,0 da 58,4) e peggio è andata per il PMI nei servizi (53,3 da 55,9).

Inoltre, a dicembre la fiducia delle imprese è peggiorata: secondo l’indice Sentix – che misura lo stato d’animo degli investitori nei confronti dell’economia in zona euro – l’indice della fiducia delle imprese è diminuito da 18,3 a 13,5.

Rallenta invece l’attività economica USA a novembre, rispetto a ottobre (+0,5% da +1,7%). Dinamica influenzata dal settore manifatturiero (+0,7% da +1,4%), come confermato dal PMI di dicembre, ancora espansivo ma in calo (57,8 da 58,5), e dall’indice PhillyFed (l’indice manifatturiero elaborato dalla Federeal Reserve Bank), che si è più che dimezzato, passando da 39,0 a 15,4.

Anche il PMI dei servizi è sceso (57,5 da 58,0), mentre la fiducia delle imprese è migliorata (61,1 da 60,8). I posti di lavoro creati a novembre si sono confermati sopra la soglia critica, 235 mila unità, ma in calo da ottobre. Le vendite al dettaglio hanno subito un’inattesa frenata (+0,3% da +1,7%), mentre la fiducia dei consumatori si è confermata molto alta (indice Michigan a 70,4 da 67,4).

Consumi alimentati dall’extra-risparmio accumulato nel 2020

Il rialzo del prezzo dell’energia rischia di frenare anche l’attesa risalita dei consumi che restano, però, sostenuti da un potente driver: il risparmio accumulato dalle famiglie durante la crisi. A favore è anche il completo recupero degli occupati dipendenti e in prospettiva dei redditi.

Nel 2020, le chiusure temporanee di molte attività commerciali e industriali avevano determinato una forte riduzione di occupati e ore lavorate, con la conseguente caduta del reddito lordo disponibile delle famiglie: -5,6% nel 2° trimestre

rispetto al 4° del 2019 (pari a circa -16 miliardi di euro).

In seguito, tale caduta è stata in gran parte recuperata: -0,8% il gap residuo nel 2° trimestre 2021, pari a -4 miliardi rispetto al trend pre-Covid (stime CSC).

Le minori risorse disponibili, insieme alle nuove abitudini di vita e lavoro dovute alla pandemia, hanno costretto le famiglie a rinunciare a molte spese nel 2020, soprattutto nei servizi. Ciò a causa delle restrizioni governative, del timore dei contagi, e per l’incertezza innescata dalla crisi.

Nel 1° e 2° trimestre del 2020 la contrazione della spesa delle famiglie è stata del 19,7% rispetto al 4° 2019 (-52 miliardi). La perdita annua di consumo nel 2020, rispetto al trend pre-Covid, è stata di 127 miliardi (stime CSC).

Al momento, questo crollo è stato recuperato solo in parte: la spesa in beni e servizi nel 2° e 3° trimestre 2021 è ripartita con forza, con un +10,4% (+3,4% in beni, +18,1% in servizi). Ciò ha ridotto il gap dal livello pre-pandemia al -3,8%, tutto nei servizi (-7,2%), mentre nei beni il recupero è già pieno. Nel 2021 la perdita “annua” rispetto al trend è quindi minore, ma non ancora annullata (73 miliardi nei primi 3 trimestri).

La maggior caduta dei consumi rispetto al reddito si è riflessa in una maggior accumulazione di risparmio, in gran parte “forzata”. La propensione a risparmiare ha toccato il 20% nel 2° trimestre 2020 e poi ha subìto una parziale flessione, arrivando al 12,9% nel 2° trimestre 2021, ancora alta (la media 2010-2019 è stata dell’8,2%).

Nell’intero 2020, il risparmio ha raggiunto valori massimi, toccando i 170 miliardi (la media 2010-2019 è stata di 90 miliardi). L’ampliarsi della distanza tra reddito e consumi, è stata di circa 80 miliardi in tutto il 2020, per poi ridursi nella prima metà del 2021, anche se si attesta ancora su livelli consistenti (37 miliardi).

L’espansione del risparmio è in gran parte affluita verso attività finanziarie liquide delle famiglie italiane. Le risorse affluite tramite aumento dei prestiti bancari, invece, sono state modeste (+1,8% nel 2020). L’ammontare di depositi delle famiglie è quindi cresciuto di 66 miliardi nel 2020, da 1.043 a fine 2019 a 1.109 miliardi, ben oltre il suo pur significativo trend crescente (a prezzi correnti). Una dinamica che è proseguita nel 2021, con un aumento più contenuto, pari a +40 miliardi fino a ottobre.

Il maggior risparmio accumulato dalle famiglie italiane nei depositi bancari è un cuscinetto di risorse prontamente disponibile per la spesa nel prossimo futuro. Tale “extra-risparmio liquido” – stimato prudenzialmente dal CSC in 26 miliardi nel 2020 e positivo anche nei primi 3 trimestri del 2021, sebbene molto ridotto – verrà in parte utilizzato per alimentare, a fine 2021 e nel 2022, la risalita dei consumi.

Il CSC prevede che, nonostante l’allentamento delle misure restrittive grazie alla campagna vaccinale, le famiglie continuano a mantenere un atteggiamento prudente. Inoltre, l’intensità della ripresa dei consumi, dopo recessioni concentrate nel settore dei servizi, può essere più debole, perché si è trattato in buona misura di acquisti “persi” (legati quindi ad attività che non si sono potute svolgere, come i biglietti di cinema e teatri) e non di acquisti “rimandati”, come l’acquisto di un elettrodomestico.

Infine, la pandemia potrebbe avere effetti di lungo termine, come il cambiamento di abitudini di vita e di lavoro, che potrebbero determinare un incremento strutturale della propensione al risparmio (minori spese fuori casa).

Tutto ciò fa prevedere un rilascio graduale dell’extra-risparmio liquido finora accumulato. Perciò, anche a causa del caro-energia, ben dentro il 2022 i consumi dovrebbero restare ancora sotto il livello pre-crisi.