Da una parte si rimedia all’errore della vecchia legge di bilancio sui tetti di spesa per i beni immateriali 4.0; dall’altro se ne commette uno persino peggiore – ammesso che di errore si tratti – sui tetti di spesa per i beni materiali 4.0. Stiamo parlando della proroga del piano Transizione 4.0 per il periodo 2023-2025 contenuta nel disegno di legge di bilancio per il 2022, appena approdato al Senato.

Iniziamo subito da quest’ultimo: un “dettaglio” che – se non verrà sistemato nel percorso di conversione in legge – potrebbe costare caro alle imprese italiane.

Indice degli argomenti

Beni materiali, tetto unico per tutto il triennio: errore o svista?

L’articolo 10, comma 1, alla lettera b) prevede quanto segue

b) dopo il comma 1057 è inserito il seguente:

“1057-bis. Alle imprese che effettuano investimenti in beni strumentali nuovi indicati nell’allegato A annesso alla legge 11 dicembre 2016, n. 232, a decorrere dal 1° gennaio 2023 e fino al 31 dicembre 2025, ovvero entro il 30 giugno 2026, a condizione che entro la data del 31 dicembre 2025 il relativo ordine risulti accettato dal venditore e sia avvenuto il pagamento di acconti in misura almeno pari al 20 per cento del costo di acquisizione, il credito d’imposta è riconosciuto nella misura del 20 per cento del costo, per la quota di investimenti fino a 2,5 milioni di euro, nella misura del 10 per cento del costo, per la quota di investimenti superiori a 2,5 milioni di euro e fino a 10 milioni di euro, e nella misura del 5 per cento del costo, per la quota di investimenti superiori a 10 milioni di euro e fino al limite massimo di costi complessivamente ammissibili pari a 20 milioni di euro”.

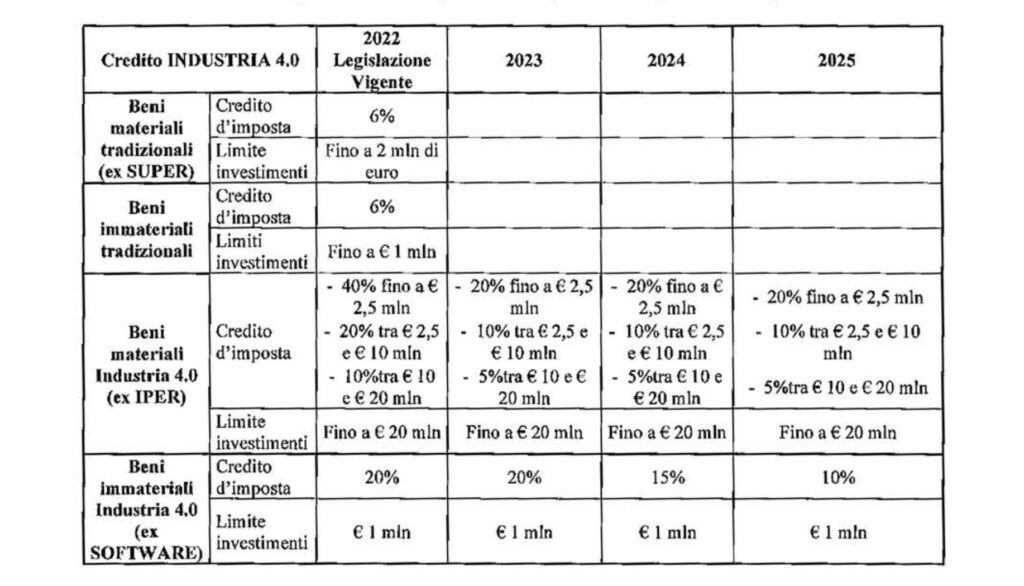

La norma, dunque, dispone in primo luogo il dimezzamento delle aliquote. Vale la pena ricordare che per questo 2021 l’incentivo prevede un credito d’imposta pari al

- 50% per investimenti fino a 2,5 milioni di euro

- 30% per investimenti fino a 10 milioni di euro

- 10% per investimenti fino a 20 milioni di euro

Mentre per il 2022 i tre scaglioni sono

- 40% per investimenti fino a 2,5 milioni di euro

- 20% per investimenti fino a 10 milioni di euro

- 10% per investimenti fino a 20 milioni di euro

Dal 2023 al 2025 diventano

- 20% per investimenti fino a 2,5 milioni di euro

- 10% per investimenti fino a 10 milioni di euro

- 5% per investimenti fino a 20 milioni di euro

Una riduzione forte, compensata dal più lungo periodo temporale di riferimento.

Peccato che proprio il fattore tempo contenga un’altra sorpresa: il testo infatti raggruppa l’intera proroga in un’unica disposizione che copre l’intero triennio. Stando quindi ai riferimenti letterali della norma, Se un’azienda investe 2,5 milioni nel 2023 e 1 milione nel 2024, per quest’ultimo investimento non godrà più della prima, maggiore aliquota del 20%, ma passerà nella seconda fascia, quella del 10%. Le tre fasce da 2,5, 10 e 20 milioni diventano quindi, a differenza da quanto accade oggi, un limite per il triennio e non per le singole annualità.

Un errore o una scelta voluta? Il Sole24Ore ritiene si tratti di una svista, richiamando le tabelle della relazione tecnica, dove il Ministero dell’Economia e delle Finanze ha “suddiviso l’incentivo prorogato in tre distinte annualità (2023, 2024, 2025) per ciascuna delle quali viene riportato un “limite investimenti” pari a 20 milioni”.

Il passaggio in parlamento dovrebbe prevedere, se si tratta di errore, la correzione delle diciture “per la quota di investimenti” in “per la quota di investimenti annuali” nelle tre ricorrenze. Staremo a vedere.

Beni immateriali 4.0, il limite è di 1 milione all’anno

Di tenore opposto quanto invece previsto dai successivi commi c) e d) dedicati al credito d’imposta per gli investimenti in beni immateriali (software) 4.0.

Anche qui ricordiamo per comodità la progressione temporale dell’incentivo.

- 2021 aliquota al 20%

- 2022 aliquota al 20%

- 2023 aliquota al 20%

- 2024 aliquota al al 15%

- 2025 aliquota al 10%.

A fare il pasticcio era stata la vecchia legge di bilancio, che per le annualità 2021 e 2022 aveva previsto un unico tetto di spesa a 1.000.000 di euro.

La nuova disposizione invece riscrive la norma anche per il 2022.

La lettera c) prevede esplicitamente, per il periodo 2022-2023, che l’incentivo si applichi “nel limite massimo annuale di costi ammissibili”.

c) il comma 1058 è sostituito dal seguente:

“1058. Alle imprese che effettuano investimenti aventi ad oggetto beni compresi nell’allegato B annesso alla legge 11 dicembre 2016, n. 232, a decorrere dal 16 novembre 2020 e fino al 31 dicembre 2023, ovvero entro il 30 giugno 2024, a condizione che entro la data del 31 dicembre 2023 il relativo ordine risulti accettato dal venditore e sia avvenuto il pagamento di acconti in misura almeno pari al 20 per cento del costo di acquisizione, il credito d’imposta è riconosciuto nella misura del 20 per cento del costo, nel limite massimo annuale di costi ammissibili pari a 1 milione di euro. Si considerano agevolabili anche le spese per servizi sostenute in relazione all’utilizzo dei beni di cui al predetto allegato B mediante soluzioni di cloud computing, per la quota imputabile per competenza”.

La successiva lettera d) dispone il rinnovo per le annualità successive creando due distinti articoli dedicati rispettivamente al 2024 e al 2025. In ciascuno dei due nuovi articoli si ripotrta il limite del milione di euro, che dunque vale separatamente per ciascuna annualità.

d) dopo il comma 1058 sono inseriti i seguenti:

“1058-bis. Alle imprese che effettuano investimenti aventi ad oggetto beni compresi nell’allegato B annesso alla legge 11 dicembre 2016, n. 232, a decorrere dal 1° gennaio 2024 e fino al 31 dicembre 2024, ovvero entro il 30 giugno 2025, a condizione che entro la data del 31 dicembre 2024 il relativo ordine risulti accettato dal venditore e sia avvenuto il pagamento di acconti in misura almeno pari al 20 per cento del costo di acquisizione, il credito d’imposta è riconosciuto nella misura del 15 per cento del costo, nel limite massimo di costi ammissibili pari a 1 milione di euro. Si considerano agevolabili anche le spese per servizi sostenute in relazione all’utilizzo dei beni di cui al predetto allegato B mediante soluzioni di cloud computing, per la quota imputabile per competenza.

“1058-ter. Alle imprese che effettuano investimenti aventi ad oggetto beni compresi nell’allegato B annesso alla legge 11 dicembre 2016, n. 232, a decorrere dal 1° gennaio 2025 e fino al 31 dicembre 2025, ovvero entro il 30 giugno 2026, a condizione che entro la data del 31 dicembre 2025 il relativo ordine risulti accettato dal venditore e sia avvenuto il pagamento di acconti in misura almeno pari al 20 per cento del costo di acquisizione, il credito d’imposta è riconosciuto nella misura del 10 per cento del costo, nel limite massimo di costi ammissibili pari a 1 milione di euro. Si considerano agevolabili anche le spese per servizi sostenute in relazione all’utilizzo dei beni di cui al predetto allegato B mediante soluzioni di cloud computing, per la quota imputabile per competenza.”