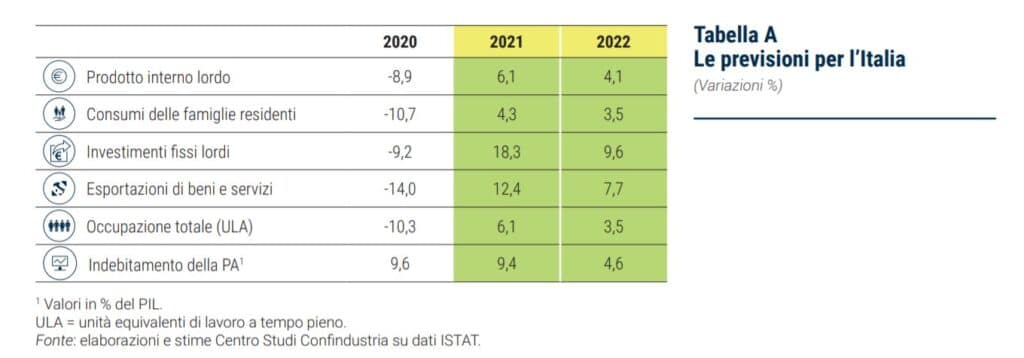

La risalita del Pil italiano nel 2021 è più forte delle attese: +6,1% nel 2021, 2 punti in più rispetto alle stime di aprile, seguito da un ulteriore +4,1% nel 2022. Sono queste le previsioni del Centro Studi di Confindustria (CSC), raccolte all’interno del rapporto “Quale economia italiana all’uscita dalla crisi?”.

Secondo il rapporto, l’ampia revisione al rialzo è da attribuire all’impatto più contenuto della variante Delta del Covid, anche grazie a efficacia e capillarità delle vaccinazioni in Italia, che hanno reso possibile l’allentamento delle misure di contenimento e alle revisioni Istati in merito al primo trimestre.

Questa robusta ripartenza del Pil riporterebbe la nostra economia sopra i livelli pre-crisi nella prima metà del 2022, in anticipo rispetto alle attese iniziali. Tuttavia, il gap rispetto al periodo pre-pandemia è, al momento, ancora più ampio di quello degli altri principali partner, perché la caduta del 2020 in Italia è stata maggiore.

La vera sfida, sottolinea il rapporto del CSC sarà sciogliere i nodi che hanno impedito la crescita economica del nostro Paese negli ultimi 20 anni e creare una crescita strutturale dopo la fase di recupero.

Per fare questo, bisogna puntare sul raggiungimento degli obiettivi e dei target fissati dal PNRR – attraverso le riforme e le azioni programmate – e affrontare quelle incertezze, sia nazionali che derivanti da scenari politici e di mercato a livello internazionale, che possono minare la crescita.

Indice degli argomenti

Le prospettive di crescita del Pil

L’economia italiana è tornata a crescere nei primi due trimestri del 2021, grazie al graduale allentamento delle misure restrittive adottate per contenere la diffusione del virus e un minore impatto della variante Delta rispetto alle aspettative.

Questo ha inciso positivamente sulla dinamica del Pil che nel 2021 dovrebbe registrare, secondo le previsioni, una crescita del 6,1%, il 2% in più rispetto alle attese.

Questa robusta ripartenza del Pil, pari a oltre +10% nel biennio, dopo il quasi -9% del 2020, riporterebbe la nostra economia sopra i livelli pre-crisi nella prima metà del 2022, in anticipo rispetto alle attese iniziali.

Sebbene il recupero stia procedendo più spedito che altrove, il gap rispetto al pre-pandemia è, al momento, ancora più ampio di quello degli altri principali partner perché la caduta del 2020 in Italia è stata maggiore: nel secondo trimestre 2021 era del -3,8% sul quarto 2019, in Germania del -3,3%, in Francia del -3,2%, mentre gli Stati Uniti hanno raggiunto già il livello pre-crisi proprio nel secondo trimestre 2021.

Le previsioni per i prossimi mesi realizzate dal CSC parlano di un’espansione del Pil più moderata a partire dal quarto trimestre del 2021. Si va infatti esaurendo la spinta legata al gap da colmare, dopo la caduta. Secondo lo scenario CSC, l’Italia crescerebbe nel corso del 2022 a un ritmo intorno al +0,7% in media a trimestre, comunque molto più del

+0,3% a trimestre registrato nel periodo 2015-2018.

Una crescita da attribuire, in parte, all’ancora incompleto recupero dei volumi di consumi privati e di scambi con l’estero (di servizi), che quindi dovrebbe proseguire l’anno prossimo.

A questo si aggiungono gli effetti benefici della politica espansiva del governo e delle risorse del Piano Nazionale di Ripresa e Resilienza (PNRR). Secondo stime governative del suo impatto macroeconomico, il Pil italiano potrebbe risultare più alto, rispetto allo scenario base, di +0,5 punti percentuali già nel 2021 e di altri +0,7 il prossimo anno.

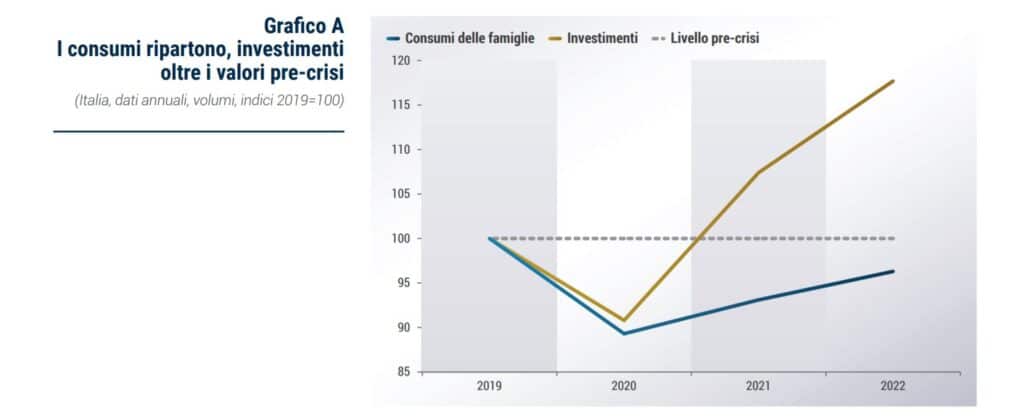

La ripresa trainata da industria e investimenti, ma ripartono anche consumi e servizi

A questa dinamica positiva si aggiungono altri due fattori che stanno caratterizzando la ripresa della nostra economia e che saranno rilevanti anche per il prossimo anno. Da un lato, i consumi si stanno progressivamente subentrando all’export come traino della risalita, ponendosi al fianco degli investimenti.

Secondo, i servizi stanno diventando più dinamici rispetto all’industria, che era già ripartita tra la seconda metà del 2020 e inizio 2021. Infatti, nella seconda metà del 2021 e poi nel 2022, come già in primavera, si prevede un recupero della spesa delle famiglie, soprattutto in servizi. In particolare per le spese fuori casa e per i viaggi, penalizzati fino ad aprile dalle limitazioni per la pandemia.

I consumi privati, in parte bloccati e dirottati sui beni durevoli durante il lockdown, da maggio-giugno 2021 sono potuti ripartire anche in servizi quali ristoranti, alloggi, intrattenimento, oltre che nei beni non durevoli. Il parziale recupero finora dei flussi turistici di stranieri verso l’Italia – a luglio le presenza registrate segnavano comunque un -53% rispetto al periodo pre-Covid – e di italiani verso l’estero, fornisce margini di crescita da sfruttare per i servizi nel secondo semestre del 2021 e poi nel 2022.

Per quanto riguarda i consumi, le previsioni parlano di una ripresa che comunque non riporterà i numeri sui valori pre-crisi anche nel 2022. Le previsioni del CSC per il 2022 parlano infatti di una perdita del 3,7% dei consumi rispetto ai livelli del 2019.

Un fattore da attribuire alla forte propensione al risparmio che è stata indotta dalla pandemia (salita al 17,0% nel 1° trimestre 2021) con le limitazioni agli spostamenti personali che, da un lato dovrebbe continuare ad attenuarsi nei prossimi trimestri, liberando risorse per la spesa, dall’altro è improbabile che tutto l’extra risparmio del 2020 possa riaffluire al consumo nel 2021 e nel 2022.

Per quanto concerne gli investimenti, nel 2021 si è registrato una dinamica positiva grazie al contributo delle costruzioni dove, dopo il drastico calo degli a giugno 2020 (-26,7%, rispetto al periodo pre-crisi) si è registrato un valore del +12,8% a giugno 2021.

Secondo le previsioni del CSC, gli investimenti nel 2022 saliranno su un livello molto superiore al pre-crisi (+17,7% rispetto al 2019). Finora il contributo prevalente è venuto dagli investimenti in costruzioni, sia fabbricati non residenziali che abitazioni, già oltre i valori pre-crisi, spinti dagli incentivi sulle ristrutturazioni e dagli investimenti pubblici.

Gli investimenti in impianti, macchinari e mezzi di trasporto, invece, sono ancora inferiori ai livelli pre-pandemia. Nei prossimi trimestri continueranno la loro ripresa, grazie alla fiducia ancora alta degli imprenditori e al traino determinato dai nuovi investimenti pubblici.

Tale traino è in parte frenato da fattori negativi di offerta, quali l’aumento dei prezzi delle materie prime e la difficoltà a reperire alcuni materiali.

Le difficoltà con le materie prime hanno ostacolato la ripresa della produzione industriale, che ha rappresentato (insieme agli investimenti) il maggiore traino della ripresa fino ad oggi. Negli ultimi mesi, tuttavia, l’insufficienza di materiali è diventata un fattore di crescente ostacolo alla produzione.

Secondo l’indicatore PMI (Purchasing Managers’ Index), hanno pesato nel recente rallentamento le interruzioni sulla catena di distribuzione, che hanno indotto un ulteriore allungamento dei tempi medi di consegna e un incremento delle consegne inevase.

A questo si aggiunge la dinamica negativa dell’attività industriale nei nostri principali partner commerciali (Germania e Francia), che proseguirà anche nei prossimi mesi.

Buone prospettive anche per il commercio e l’occupazione

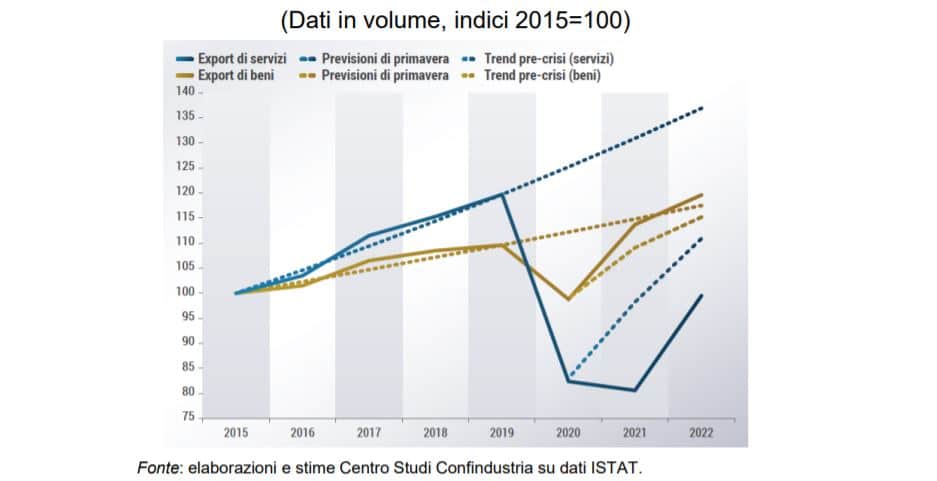

Rivista in rialzo, dell’1%, anche la dinamica delle esportazioni che, dopo una caduta del 14,0% nel 2020, nello scenario CSC risaliranno del 12,4% nel 2021 e di un ulteriore 7,7% nel 2022.

Da un lato l’export di beni si conferma tornare già nel 2021 sul sentiero di espansione pre-crisi, anche grazie a un commercio mondiale che registrerà una crescita del 10,5% nel 2021 (nonostante la frenata a metà anno) e del

4,5% il prossimo.

Dall’altro, invece, l’export di servizi non è più atteso ripartire quest’anno, ma solo nel 2022, rimanendo molto sotto i livelli pre-crisi. A pesare è la debolezza persistente di alcune tipologie di viaggio, come il turismo a lunga distanza e gli spostamenti per lavoro.

Inoltre, a riflesso della crescita elevata degli investimenti, forti attivatori di acquisti dall’estero, l’import riparte anche

più forte delle vendite, per cui le esportazioni nette non forniscono un contributo significativo alla risalita del Pil nel biennio.

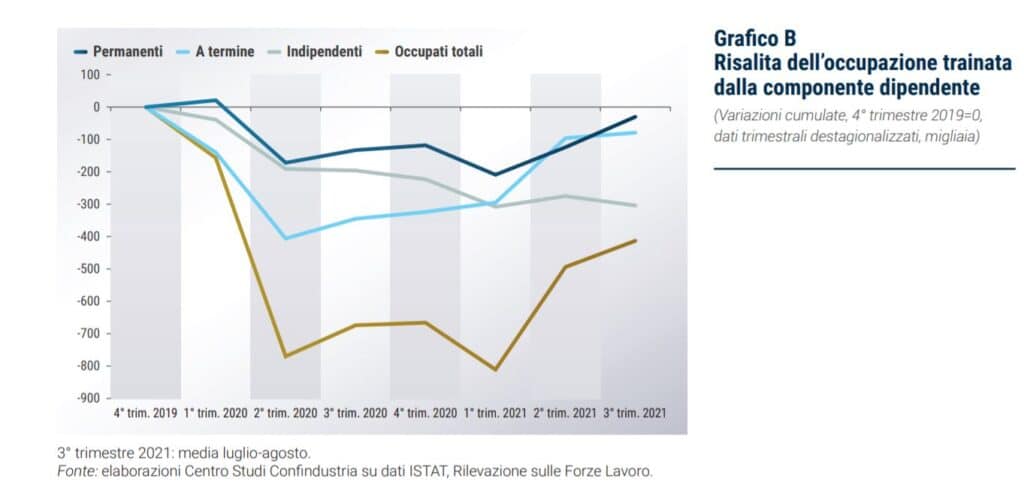

L’andamento dell’attività economica durante la crisi si è riflesso sull’input di lavoro impiegato, con sostanziale immediatezza, quasi uno a uno in termini di ampiezza, sia nelle fasi di contrazione che nella ripresa.

Così il numero di persone occupate, dopo aver toccato il minimo nel 1° trimestre 2021 (-811 mila unità rispetto al 4° trimestre del 2019), ha recuperato quasi la metà della caduta, registrando un aumento di 398 mila unità nel bimestre luglio-agosto su inizio 2021, ma ancora -413mila rispetto a fine 2019.

Come in passato, la reattività al ciclo economico è stata più marcata per la componente dipendente temporanea, ma in questa crisi è stata ampia anche per quella a tempo indeterminato. Molto colpiti i lavoratori autonomi, il cui numero era tuttavia in calo anche prima della pandemia.

Con la rimozione, da luglio scorso, della sospensione delle procedure di licenziamento nei comparti edile e industriale (ad eccezione del tessile, abbigliamento e pelletteria) non si è registrata la temuta emorragia di lavoratori. Secondo l’analisi di Banca d’Italia e Ministero del lavoro sulle Comunicazioni Obbligatorie, a luglio si sono registrati circa 10 mila licenziamenti, un numero in linea con i livelli medi del 2019.

Già in agosto i licenziamenti sono tornati su valori estremamente contenuti. In autunno ci sarà probabilmente un più alto turnover, sia in entrata che in uscita, a causa sia di processi di ricomposizione settoriale, storicamente più intensi in uscita dalle crisi, sia di inevitabili ristrutturazioni aziendali.

Tuttavia, il numero totale di persone occupate è previsto crescere dello 0,3%, in media d’anno. Nel corso del 2022 è atteso il recupero sia del numero di persone occupate sia delle ore lavorate pro-capite ai livelli pre-pandemia. Ma se gli orari pro-capite dovessero diminuire in maniera strutturale, come è successo con la doppia recessione del 2008-2009 e 2012-2013, la crescita del numero di persone occupate sarebbe più sostenuta di quanto si prevede.

Inflazione bassa in Italia, nonostante il rincaro delle commodity

Lo scenario internazionale, caratterizzato fin dagli ultimi mesi del 2020 da forti aspettative sulla ripresa, ha indotto enormi aumenti nei prezzi delle commodity. I rincari riguardano tutte le principali economie occidentali, che sono importatrici di materie prime e a vocazione manifatturiera.

Tuttavia, nel 2021 sono emersi profondi divari nella dinamica dei prezzi al consumo. L’inflazione è più elevata in vari Paesi dell’Eurozona e soprattutto negli USA, rispetto all’Italia, dove è salita solo negli ultimi mesi, per il rialzo del petrolio: se calcolata al netto di energia e alimentari resta molto bassa.

La differenza è proprio che in America è cresciuta anche l’inflazione di fondo, che ha superato ampiamente il +2%,

con un’impennata dei prezzi dei beni di consumo durevoli. Molteplici sono i motivi di questi ampi divari nelle traiettorie dei prezzi al consumo. Il principale è la diversa forza della domanda negli USA, rispetto all’Europa e all’Italia, dove in particolare i consumi sono appena ripartiti.

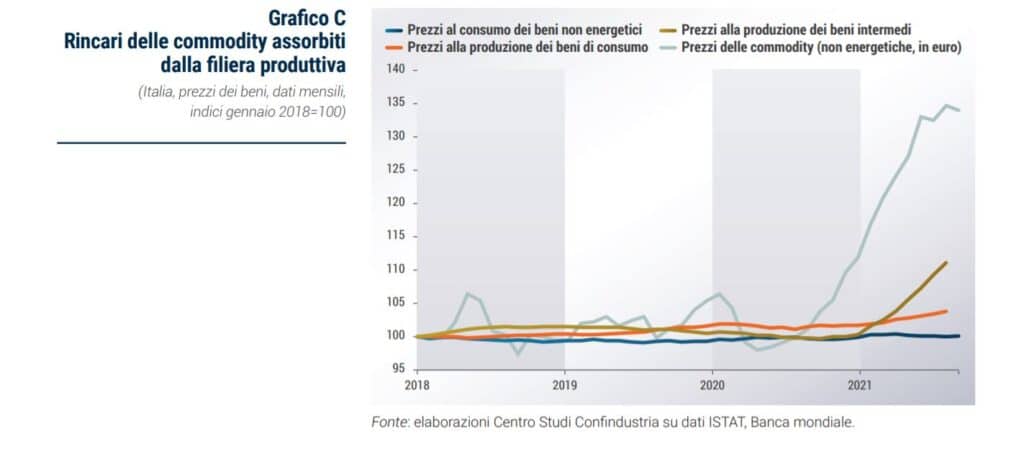

In Italia i rincari delle commodity sono stati assorbiti dalle filiere: i settori più a monte, produttori di beni intermedi, sono riusciti a rialzare i loro listini in misura marcata (sebbene non sufficiente a salvaguardare i margini), mentre quelli più a valle, che producono beni di consumo e sono più vicini alla domanda finale domestica, non sono riusciti ad andare oltre un modesto rincaro.

Questo spiega la dinamica moderata dell’inflazione. Ma i divari nei prezzi nelle varie fasi della filiera indicano anche condizioni molto differenti dei margini nei vari settori industriali italiani, alcuni dei quali soffrono di più e necessitano di interventi urgenti.

Questo elemento, insieme alla scarsità di alcune commodity lamentata sempre più spesso dalle imprese, costituisce un freno alla ripresa in corso della nostra economia.

Fare previsioni in merito ai possibili scenari dei prossimi mesi è difficile per questa situazione specifica, dal momento che le condizioni di mercato fisico mondiale sono molto diverse per le varie commodity: per alcune c’è scarsità di offerta, come per i metalli, per altre no, ed è il caso degli alimentari.

Per quest’ultimi, sottolinea il rapporto del CSC, i rincari potrebbero essere momentanei, così come dovrebbe fermarsi la corsa del prezzo del petrolio, vista la normalizzazione già avanzata del mercato fisico e delle scorte.

Il Brent è atteso in leggera flessione nel corso del 2022, mentre nei mercati dei metalli, i prezzi potrebbero restare molto alti, anche nel 2022, perché occorre tempo per gli investimenti e per riorganizzare le filiere produttive.

Nel corso del 2022, dunque, potrebbe attenuarsi la spinta all’inflazione in modo differenziato: solo parzialmente negli USA, in misura più marcata in Europa e, soprattutto, in Italia, dove ha pesato di più l’energia. Di conseguenza, anche i riflessi sulle politiche monetarie potrebbero risultare molto diversi.

Negli USA sono cresciute le attese di una prossima frenata negli acquisti di titoli e la Fed ha poi confermato che ciò potrebbe avvenire presto, entro il 2021. Inoltre, sta maturando un consenso per uno/due rialzi dei tassi USA a fine 2022.

Viceversa, il tipo di aumento dell’inflazione che si registra nell’Eurozona non dovrebbe richiedere a breve mosse della Bce, che sta tenendo in campo le misure iper-espansive, compresi gli acquisti di titoli. Un rialzo dei tassi di interesse nell’Eurozona appare dunque ancora lontano, secondo le previsioni del Centro Studi Confindustria.

Le incertezze che potrebbero frenare la ripresa

Nonostante le attese per il futuro siano, dunque, generalmente positive, persistono vari fattori di incertezza che potrebbero portare a rivedere a ribasso le previsioni di crescita.

Non si può ancora determinare, infatti, quale sarà l’evoluzione della pandemia nei prossimi mesi. A fronte di una campagna vaccinale di successo nel nostro Paese c’è ancora più di un terzo della popolazione mondiale non vaccinata. Inoltre, la quota di vaccinati differisce fortemente tra Paesi, con alcuni emergenti in evidente ritardo: 29% in Russia, 18% in India, 15% in Sud Africa, 6% in Egitto.

Anche se il rapporto del CSC non prende in esame la possibilità che possano emergere varianti più contagiose o non rispondenti ai vaccini di cui attualmente disponiamo, l’impossibilità di fare questo tipo di previsioni fa sì che persista l’incertezza relativa alla possibilità di un’eventuale reintroduzione di limitazioni alle attività e agli spostamenti personali.

In secondo luogo, i problemi legati alle difficoltà di reperimento delle materie prime potrebbero diventare strutturali, rallentando in modo significativo e prolungato l’attività economica.

Un altro fattore di rischio potrebbe è rappresentato dalla dinamica dei prezzi che, secondo le previsioni, dovrebbe assestarsi su livelli più contenuti nel nostro Paese. Tuttavia, se così non fosse e se si manifestassero persistenti carenze di

offerta, la spinta inflazionistica potrebbe assumere un carattere più strutturale in Europa e in Italia, inducendo la Bce ad anticipare la restrizione monetaria, che al momento non è stata ancora delineata.

Un prematuro rialzo dei tassi nell’Eurozona avrebbe effetti indesiderati sul costo del debito pubblico, e quindi impatti molto negativi soprattutto per un Paese come l’Italia con un elevato debito.

A questi elementi si aggiungono le difficoltà che sta registrando il settore immobiliare cinese, in particolare di Evergrande. Difficoltà che sta accrescendo i timori che il settore, che pesa per il 14% del Pil, subisca dei seri contraccolpi, con il rischio di una crisi a livello nazionale, che potrebbe avere effetti indiretti molto negativi anche sui partner commerciali della Cina e, più in generale, sull’economia mondiale.

Per quanto riguarda lo scenario interno, inoltre, non va dimenticato che se da un lato il PNRR offre una storica opportunità al nostro Paese di superare quei fattori che hanno impedito all’economia di crescere negli ultimi 20 anni, va precisato che la sua piena efficacia è subordinata all’individuazione di una efficiente allocazione delle risorse, al rispetto dei tempi previsti e alle modalità di attuazione degli investimenti e delle numerose riforme in programma.

Il venir meno, anche solo parziale, di uno di questi elementi implicherebbe una minore attribuzione di risorse a monte o una loro dispersione a valle.

PNRR, manovra di bilancio e revisione del cuneo fiscale: le priorità di Confindustria

Proprio su questo punto insiste il Presidente di Confindustria, Carlo Bonomi. “Al momento la nostra più grande preoccupazione è che le risorse messe a disposizione del Piano siano spese bene e nei tempi previsti e che si vada avanti spediti sulle riforme”, commenta.

Bonomi ha sottolineando l’importanza di rispettare i tempi molto stretti dei cronoprogrammi e rispettare tutte le 527 condizioni a cui è legata l’erogazione dei fondi europei all’Italia, di cui 50 da concretizzare entro fine anno e altri 100 entro il 2022.

Una governance efficace e rigorosi processi di monitoraggio rispetto l’attuazione dei programmi è dunque essenziale, sottolinea Bonomi, anche alla luce degli ostacoli all’attuazione che già si possono anticipare.

“Da come sapremo attuare il piano dipenderanno anche le nuove regole del Patto di Stabilità e crescita, che noi auspichiamo rinnovate, perché altrimenti questa drammatica lezione del Covid sarà stata vana”, aggiunge Bonomi.

Ma l’attenzione di Confindustria è rivolta non solo al PNRR, ma anche alla manovra di bilancio che dovrà presentare il Governo. Una manovra che dovrà accompagnare il Paese verso l’uscita dalla pandemia, attraverso una progressiva uscita dalle fase emergenziale e un’attenta selezione degli interventi di sostegno.

In questa fase delicata, è cruciale che la manovra promuova una modernizzazione dei processi produttivi, per accompagnare le imprese ad affrontare la transizione digitale e quella green, anche attraverso la riqualificazione del capitale umano.

A questo proposto, Bonomi torna a sottolineare l’importanza di chiare strategie industriali di accompagnamento alla riconversione di settori che, altrimenti, sarebbero esposti a rischio di chiusura o delocalizzazione.

“Il costo della transizione energetica per l’Italia potrebbe superare i 650 miliardi di euro nei prossimi dieci anni. Per quanto ingenti siano le risorse messe a disposizione dal PNRR, queste rappresentano solo il 6% del costo totale, mentre le imprese dovranno farsi carico del 94% degli investimenti necessari a sostenere queste transizioni”.

Serve dunque un sostegno agli investimenti, sia italiani che esteri, per evitare che in questo processo di trasformazione l’industria italiana rimanga ai margini.

Considerazioni che devono riversarsi sull’attuale legge di bilancio, che deve mettere a disposizione le risorse necessarie per accompagnare le imprese lungo questa transizione, anche attraverso le riforme di accompagnamento al PNRR, come la riforma del sistema fiscale, delle politiche attive e degli ammortizzatori sociali, su cui il Presidente ha più volte espresso il parere e le preoccupazioni degli industriali.

In particolar modo, ciò che Confindustria si augura che venga da questa legge di bilancio, sono le risorse necessarie per alleggerire il cuneo fiscale a carico delle imprese. Dunque, interventi sull’Irpef e sull’Irap, ma non di cancellazione nominale, quanto piuttosto una riduzione del costo del lavoro.

“Se le risorse a disposizione non fossero sufficienti per un intervento significativo, il taglio del cuneo, lato imprese, lo si faccia riducendo i contributi, come quelli del cuaf, che sono eccessivamente elevati per l’industria”, spiega Bonomi.

Il Presidente si augura, inoltre, che nella nuova legge di bilancio non ci siano – sulla scia di quanto detto dal Presidente Draghi durante l’assemblea annuale dei soci di Confindustria – nuove tasse, incluse anche la sugar e la plastic tax.

“Non è questo il momento di creare altra difficoltà alle imprese”, conclude Bonomi.