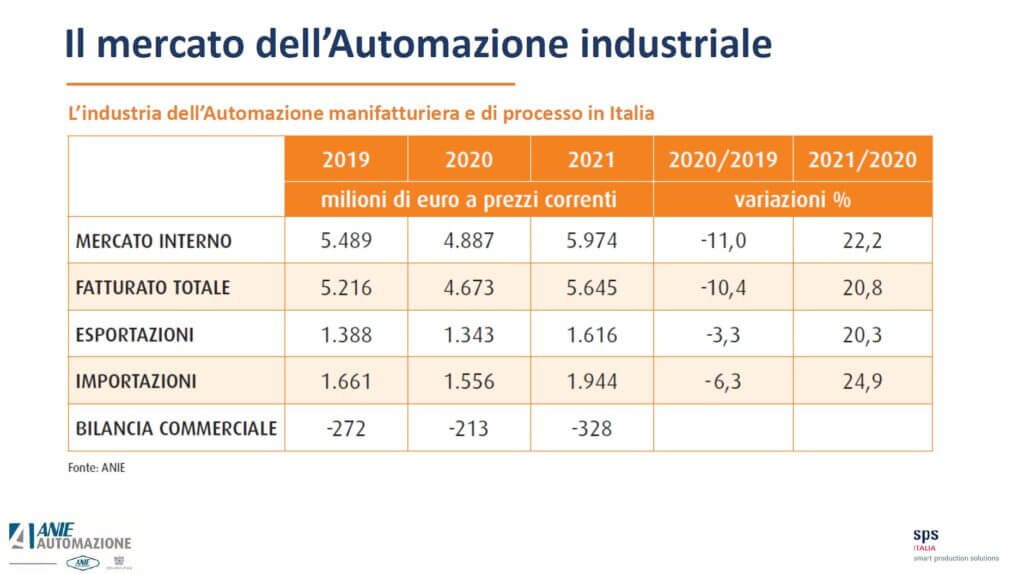

Nel 2021 il mercato dell’automazione italiano ha raggiunto un valore di 5.645 milioni di euro, registrando una crescita media complessiva pari al 20,8% rispetto al 2020 e dell’8,2% rispetto al 2019. Il conflitto tra Russia e Ucraina ha aggravato le strozzature alle catene di fornitura e il rialzo dei prezzi delle commodity, problemi che avevano iniziato a manifestarsi già verso la seconda metà del 2021.

Per il 2022, nonostante siano tanti i fattori di incertezza, le imprese mantengono ancora un sentiment positivo, seppure le prospettive siano meno ottimistiche rispetto alle previsioni antecedenti allo scoppio del conflitto. È il quadro che fornisce ANIE Automazione – l’associazione che all’interno di Confindustria rappresenta gli interessi delle aziende fornitrici di tecnologie di automazione in Italia – sul settore dell’automazione.

I dati sono stati presentati da Marco Vecchio, direttore dell’associazione, in occasione della conferenza inaugurale della fiera SPS Italia, in programma a Parma fino al 26 maggio.

Indice degli argomenti

Lo scenario a cavallo tra il 2021 e il 2022

Nel 2021 il miglioramento dello scenario economico si e riflesso positivamente sull’evoluzione del manifatturiero che, beneficiando di una forte spinta alla crescita proveniente dalla domanda interna, ha intrapreso un graduale percorso di recupero delle perdite subite nell’anno precedente.

Tuttavia, già verso la fine dell’anno e l’inizio del 2022, gli indicatori congiunturali qualitativi hanno segnalato un rallentamento dell’attività industriale: il clima di fiducia delle imprese è peggiorato a marzo (da 107,9 a 105,4), risentendo negativamente delle deteriorate condizioni economiche.

Secondo un’indagine di IHS-Markit, il sentiment del settore imprenditoriale italiano sulle prospettive future è il più debole da ottobre 2020.

A ciò si è aggiunto il peggioramento nei giudizi e nelle attese delle imprese della manifattura sugli ordini (specialmente dal canale estero) e sui livelli di produzione, ma anche sulle condizioni economiche e sui prezzi, che hanno toccato valori mai così elevati negli ultimi dieci anni.

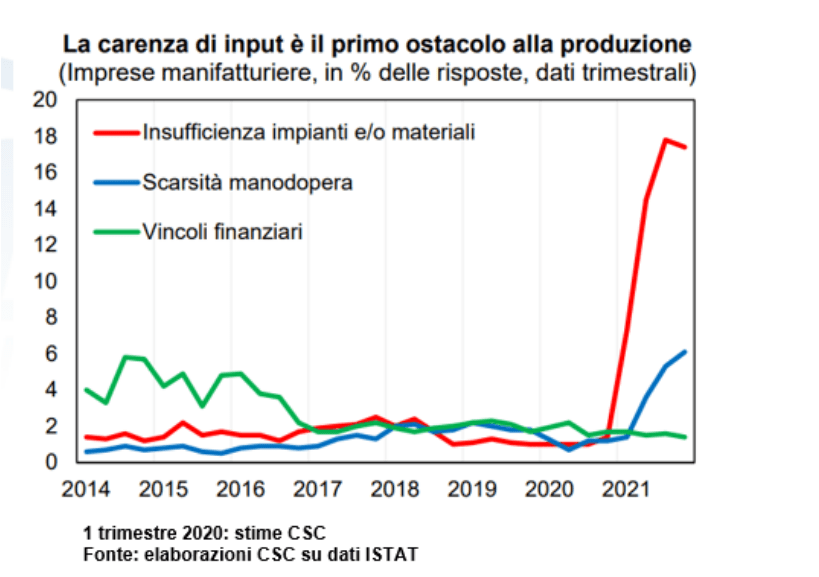

L’indebolimento delle prospettive economiche è stato determinato dalle difficoltà di approvvigionamento di materie prime e materiali, dalla carenza di manodopera e dai rincari energetici che pesano sulle prospettive di crescita e sulla capacità produttiva e operativa delle imprese, soprattutto quelle più direttamente interessate dalle strozzature d’offerta e con un’elevata incidenza dei costi energetici.

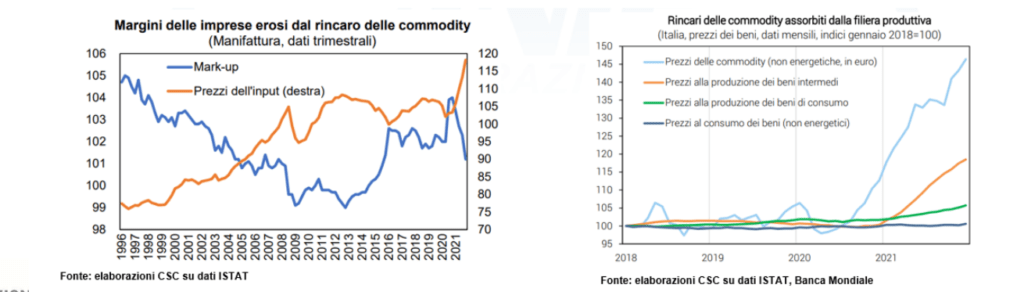

La ripresa economica che si è registrata a livello internazionale già da fine 2020 ha infatti portato con sé l’aumento dei prezzi delle commodity, che è proseguito per tutto il 2021 e sta continuando anche a inizio 2022.

I rincari in diversi casi sono a doppia cifra: il prezzo del rame registra un +48% nel febbraio 2022 da ottobre 2020. E sono molto diffusi: riguardano metalli ed energia, ma anche alimentari, fibre tessili, materie plastiche, legno. Per varie commodity, dopo una pausa, si sono avuti nuovi rincari da fine 2021.

Lo scoppio del conflitto tra Russia e Ucraina ha accentuato lo shock energetico: petrolio Brent è passato da un prezzo di 99 dollari per barile (21 febbraio) a 124 dollari il 4 marzo, mentre il prezzo del gas naturale in Europa da 72 a 204 euro per MWH.

Problemi che si sono riflessi sulle performance dell’industria da inizio anno. L’indice PMI manifatturiero, dopo il calo a gennaio (da 62,0 a 58,3), si è mantenuto su un livello invariato a febbraio, ovvero il più basso dallo stesso mese dello scorso anno.

L’aumento dei prezzi delle commodity e di molte materie prime ha fatto balzare i costi di produzione (+14,4% nel corso del 2021) e margini operativi delle imprese bruscamente colpiti da tali rincari (-2,7%).

Le imprese italiane stanno riuscendo in modo limitato a ritoccare al rialzo i loro listini, nel contesto di domanda ancora bassa: +18,5% sui beni intermedi, appena +4,1% sui beni di consumo. Perciò, i margini industriali sono sotto pressione soprattutto nei settori più a valle e in quelli che fanno ampio uso delle commodity con i maggiori rincari.

Nel 2021 il reperimento dei materiali è diventato per le imprese il principale ostacolo alla produzione. Problema alimentato dal riacutizzarsi della pandemia in Asia, particolarmente in Cina, che ha portato a nuovi lockdown e sulle difficoltà del settore logistica-trasporti in Europa a causa del conflitto tra Russia e Ucraina.

Gli impatti della guerra, acuendo gli ostacoli già evidenziati nei mesi scorsi, continueranno ad ostacolare la produzione nel corso del 2022, giustificando un profilo debole e molto incerto e particolarmente sensibile alla diffusa incertezza, in particolare nella prima parte dell’anno.

Il mercato dell’automazione nel 2021

Nel 2021 il mercato dell’automazione italiano ha registrato un forte rimbalzo, che ha portato il fatturato totale a raggiungere un valore di 5.645 milioni di euro, in rialzo del 20,8% sul 2020.

Il balzo è il risultato di un buon andamento sia del mercato interno – la somma tra importazioni e consegne delle aziende italiane sul mercato nazionale ha infatti raggiunto un valore di circa 6 miliardi di euro, in crescita del 22,2% sul 2020 – , sia delle esportazioni. Quest’ultime hanno raggiunto un valore di 1,62 miliardi di euro (in crescita del 20,3% sul 2020).

In leggera flessione le esportazioni verso l’Europa – il 58,9% delle esportazioni ha riguardato Paesi europei (contro il 59,5% del 2020), il 47,1% i Paesi UE (- 0,6%) – mentre aumentano le esportazioni verso l’America (+ 0,7%), verso l’Asia (21,3% rispetto al 20,8% del 2020) e Medio Oriente (5,5%, nel 2020 era il 4,7%).

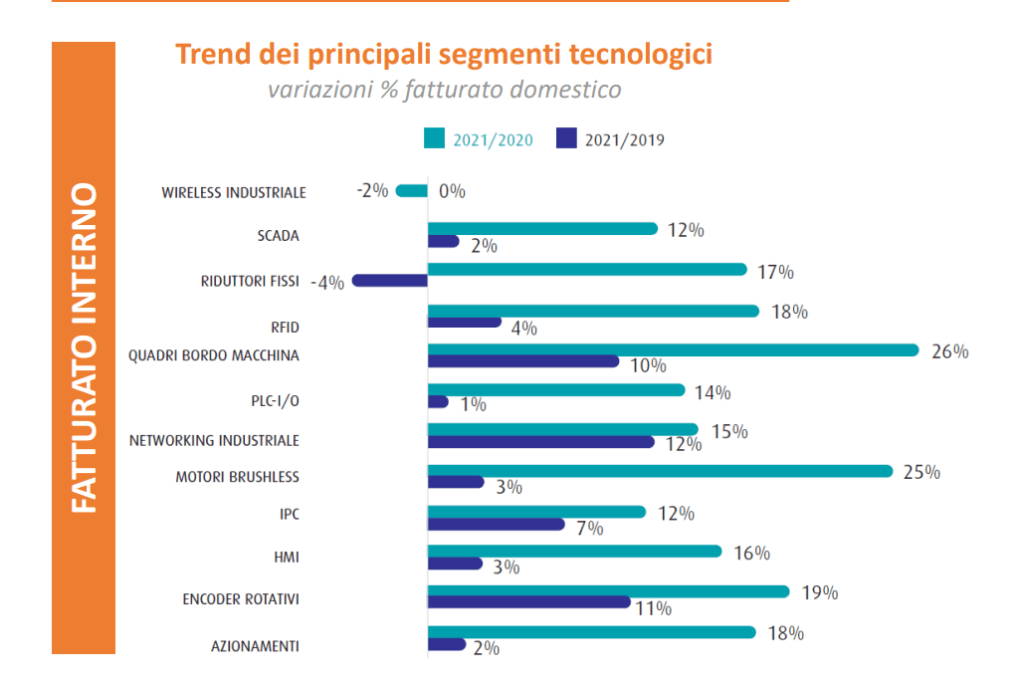

Per quanto riguarda i trend dei principali segmenti tecnologici, il 26% del fatturato interno è derivato dai quadri bordo macchina, il 25% dai motori brushless, il 19% dagli encoder rotativi (19%), seguiti dagli azionamenti e RFid (entrambi al 18%), riduttori fissi (17%) e HMI (16%).

La meccanica è il primo settore di destinazione (rappresenta il 16% del fatturato domestico), seguita dal packaging (10%), dall’alimentare (9%), logistica e material handling (6%), metallurgia e siderurgia (6%).

Gli OEM hanno rappresentato il principale canale di vendita (61%), seguiti da distributori (21%), sistemisti e quadristi (13%) e utenti finali (4%).

Le aspettative delle imprese rimangono positive nonostante le difficoltà

Nonostante queste difficoltà, i dati del primo trimestre dell’anno hanno mostrato una variazione positiva per il 94% delle imprese intervistate. Di queste, oltre l’80% ha chiuso il trimestre con una crescita superiore al 10%, mentre per il 3% la variazione è stata nulla. Solo il 3% delle aziende ha riportato una variazione negativa rispetto allo stesso periodo del 2021.

Guardando al futuro, l’indagine sul sentiment delle imprese realizzata da ANIE mostra che, nonostante le difficoltà, le aspettative delle imprese per il 2022 e i 2023 restano positive.

Soltanto il 6% delle imprese intervistate, infatti, si aspetta una flessione degli ordinativi nel secondo trimestre dell’anno rispetto allo stesso periodo del 2021, mentre per il 47% la situazione rimarrà stabile e un altro 47% si aspetta una crescita.

Anche per quanto riguarda il fatturato le attese restano positive: secondo le previsioni, infatti, il mercato dell’automazione dovrebbe chiudere l’anno con una crescita del 23% sul 2021.

Per il 76% degli intervistati il 2023 sarà ancora un anno di crescita. Circa il 32% si aspetta una crescita compresa tra il 4 e il 6% e circa il 24% crede che la crescita sarà ancora maggiore (tra il 7 e il 10%).

Per l’11-12% degli intervistati la crescita sarà invece compresa tra lo 0 e il 3% e per un 8-9% sarà superiore al 3%.

Soltanto per ilo 12% degli intervistati i risultati del 2023 saranno peggiori a quelli degli anni precedenti con la grande parte di queste imprese che si aspetta una flessione contenuta (tra lo 0 e il -3%).

“Chiaramente tutto questo avviene in un contesto molto incerto, sia per l’inflazione che per quanto riguarda la dimensione reale degli ordinativi in alcuni comparti”, commenta Vecchio.

“Abbiamo il sentore di una crescita molto forte nel primo trimestre dell’anno e anche le previsioni sul secondo trimestre sono comunque molto positive. Inoltre, anche sul 2023, seppur in maniera limitata, resta una certa positività”, aggiunge.