Nel 2021 l’Italia ha visto una ripresa economica significativa, per diffusione e intensità, che ha portato l’economia del nostro Paese ad essere seconda solamente a quella francese, per quanto riguarda il confronto con l’area euro: è quanto emerge dal rapporto sulla competitività pubblicato dall’Istat.

Il rapporto, giunto alla sua decima edizione, si articola in tre capitoli, con un’analisi del quadro macroeconomico, analisi settoriali (con circa 70 indicatori per settore) e un’approfondimento sulla situazione delle imprese.

Il risultato positivo raggiunto nel 2021 è attribuibile alla performance positiva sia del mercato interno che quello estero, con un’andamento più favorevole per quanto riguarda il mercato interno.

Per quanto riguarda le imprese, dopo la crisi del 2020, il 2021 ha visto aumentare le imprese che dichiarano di avere una solidità totale o quasi totale.

Molto hanno influito gli investimenti, con migliori performance che si registrano proprio tra quelle imprese che hanno adottato strategie di investimento per rispondere alle difficoltà introdotte dalla pandemia.

Strategie che hanno fatto leva sul digitale e sull’efficientamento dei processi legato al mondo dell’Industria 4.0.

Indice degli argomenti

Il quadro macroeconomico

Sul piano macroeconomico, i dati internazionali relativi al 2021 testimoniano la diffusione e l’intensità della ripresa, con una dinamica di espansione del Pil vigorosa in Cina, Stati Uniti e nell’area euro.

L’andamento in corso d’anno, tuttavia, ha risentito via via dell’emergere di difficoltà legate alle interruzioni nelle catene di fornitura industriali, a ulteriori misure di contenimento sanitario e a una veloce diffusione delle pressioni inflazionistiche generate dalla salita delle quotazioni delle materie prime.

L’espansione del Pil dell’area euro ha decelerato significativamente nel quarto trimestre, portando la crescita media annua al 5,2%. Tra le principali economie europee, solo Francia e Italia hanno mantenuto una dinamica di espansione lungo tutto l’arco dell’anno, e solo la Francia ha recuperato i livelli del Pil del quarto trimestre 2019.

Alla fine dell’anno, il Pil italiano è quasi tornato al livello dell’ultimo trimestre del 2019 – con una crescita media annua del 6,6% e uno scarto dello 0,3% –, grazie al contributo di consumi e investimenti.

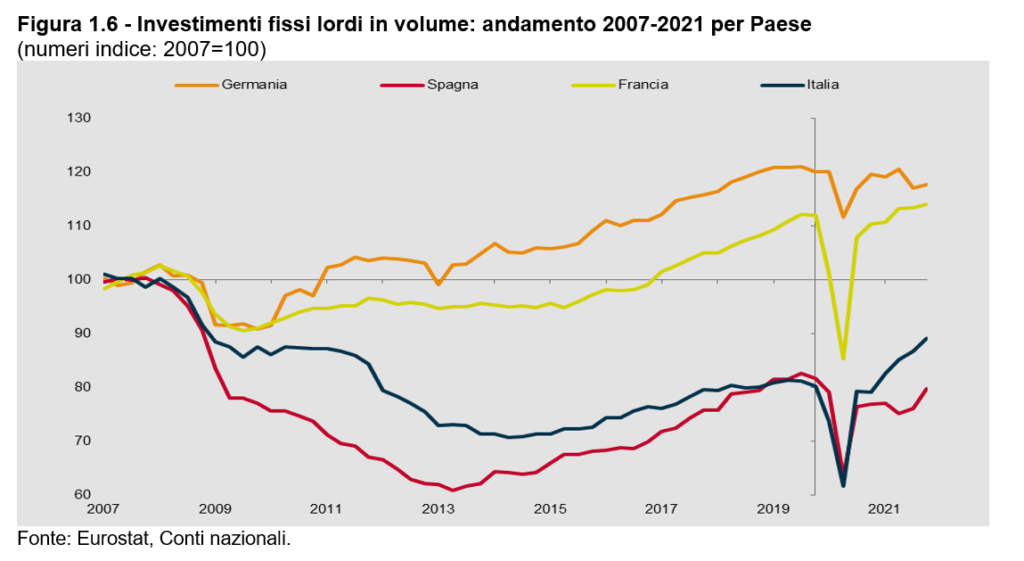

Dopo un decennio negativo per quanto riguarda la dinamica degli investimenti – circa -20% rispetto al 2007, a fronte di un aumento di circa il 20% in Germania e di circa il 10% in Francia – la ripresa del 2021 nel nostro Paese si è accompagnata a un parziale recupero del volume degli investimenti fissi lordi, con una crescita dell’11,1% a fine 2021 rispetto al 2019.

Per quanto concerne l’export, nel 2021 la performance delle esportazioni italiane in valore è stata migliore sia di quella dell’area euro (18,2% contro il 17,1%), sia di quelle di Germania e Francia (rispettivamente +14,1% e +15,9%).

Ne è derivata una tenuta delle quote di mercato in valore dell’Italia nei dieci principali mercati di destinazione dell’export – che assorbono oltre il 60% del valore complessivo delle vendite italiane all’estero–, con lievi aumenti in Germania, Spagna, Paesi bassi e Cina.

In termini di valore, la performance dell’export italiano è stata migliore di quella dell’area euro nei mercati extra-Ue (+16% e +12,6% rispettivamente), di entità simile nel mercato Ue (+20% circa).

Se misurate in volume, invece, emerge un’ottima performance delle vendite sui mercati Ue, con un recupero dei livelli pre-crisi per alcune importanti tipologie di prodotti, in particolare le forniture industriali e i beni strumentali.

Per quanto riguarda gli effetti dell’aumento dei prezzi, gli indicatori relativi ai costi del lavoro mostrano un aumento più contenuto in Italia rispetto ad altri Paesi dell’area euro.

Nello specifico, i dati del quarto trimestre mostrano che il tasso tendenziale del costo lavoro, al netto della produttività, è aumentato dello 0,3%, contro aumenti più ampi in Germania e Francia. In particolare, dagli indicatori dei costi unitari e variabili relativi ai vari settori nel 2021, si evidenzia che i costi unitari variabili (costi input più costi del lavoro) aumentano significativamente, ma l’aumento del costo del lavoro unitario (che tiene conto dell’aumento di produttività) nel 2021 è stato addirittura in diminuzione.

Il marcato rialzo dell’inflazione – indice armonizzato dei prezzi al consumo che a febbraio è aumentato del 6,2% – rappresenta il principale fattore di freno. L’entità dell’impatto su redditi e consumi, sulla domanda aggregata e sulla competitività delle imprese dipenderà dall’intensità e dalla tempistica con cui gli impulsi si trasmetteranno sui prezzi finali.

Nel caso della manifattura, l’aumento dei prezzi di produzione si è già riflesso sul costo dei beni finali, con i margini di guadagno delle imprese che di conseguenza hanno subito una riduzione non significativa. Ben diversa la situazione dei servizi, con una diminuzione maggiore dei margini di profitto.

La situazione dell’industria

Nel 2021 il fatturato dell’industria è cresciuto del 22,6% in media annua, recuperando la caduta dell’11,4% registrata nel 2020.

La ripresa sul mercato interno (+24,3%) è stata più vivace di quella sui mercati esteri (+19,2%). L’aumento è stato guidato soprattutto dai beni intermedi e strumentali: metallurgia (+59,4%), legno (+34,6%), altre industrie manifatturiere (+30,8%), chimica (+29,9%).

Anche i settori più in sofferenza nel 2020 hanno registrato un buon recupero: è il caso del settore delle coke e raffinazione (+38,4%), del tessile (+22,2%), dell’abbigliamento (+19,4%) e pelli (+21,9%).

Tuttavia, i recenti rincari dei prodotti energetici si sono trasferiti velocemente sui prezzi dei beni intermedi e, in modo molto più graduale e parziale, su quelli dei beni finali. Gli indici di volume per la manifattura indicano una crescita pari al 15,4% nel 2021 (-7 punti percentuali rispetto a quella in valore).

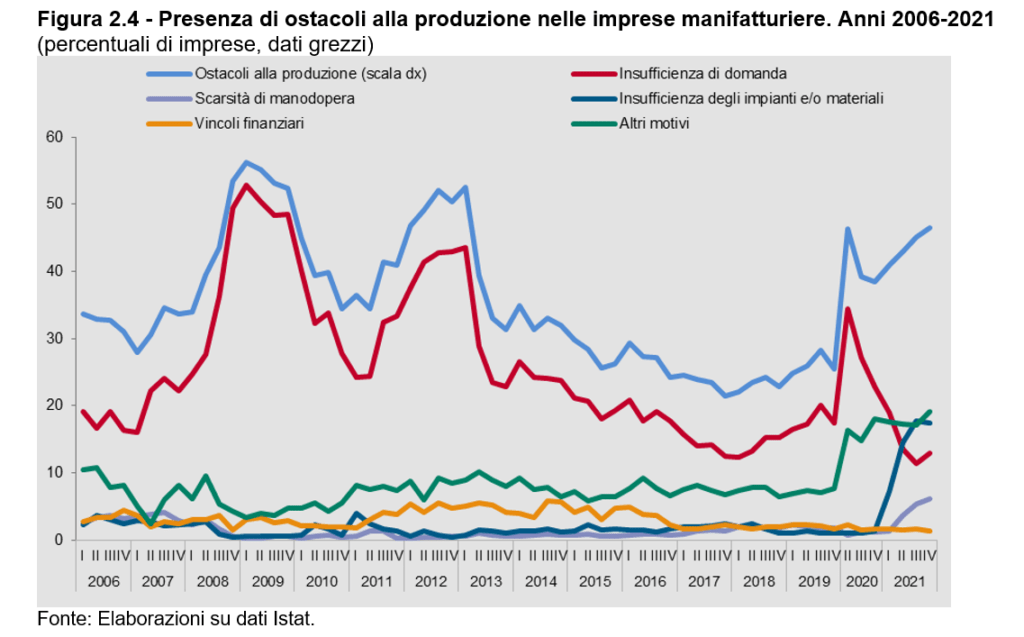

In un contesto in cui il clima di fiducia delle imprese manifatturiere aveva raggiunto livelli storicamente elevati, l’andamento dei mercati (inflazione e carenza di materie prime) e gli sviluppi geopolitici internazionali costituiscono fattori di instabilità in grado di compromettere la ripresa: a fine 2021 ha raggiunto un massimo storico (circa 20%) anche la quota di imprese che vedeva in un’insufficienza di impianti e/o materiali un ostacolo alla produzione.

Un’indagine ad hoc svolta presso le imprese manifatturiere a gennaio 2022 e che mira a cogliere gli effetti della crisi sulle catene del valore ha sottolineato che il 53,3% di chi dichiara di avere esportato nel 2020-2021 ha rilevato problemi di approvvigionamento.

La quota è più elevata per apparecchiature elettriche (77,0%), macchinari (67,7%), stampa (67,0%), gomma e plastica (66,3%), mobili (64,8%).

Tra le imprese che hanno dichiarato problemi di fornitura, il 37% non ha attuato alcuna strategia di reazione, ritenendo le difficoltà di natura temporanea, mentre tra le imprese che hanno reagito (35%) prevale la modifica dei volumi e dei fornitori (ma non dei Paesi).

La quasi totalità (90,2%) delle unità che hanno esportato nel biennio ha mantenuto invariati i Paesi di destinazione.

Nei servizi il fatturato è aumentato del 14,1% nel 2021, dopo il calo del 12,0% nel 2020. La crescita, diffusa in tutti i comparti, è stata maggiore nel commercio all’ingrosso (+14,9%) e nelle attività legate al turismo, particolarmente colpite dalla crisi (+29,5% per le agenzie di viaggio, +13,8% il trasporto aereo, +28,3% l’alloggio e ristorazione).

In queste ultime, tuttavia, il fatturato è ancora sotto i livelli pre-pandemia. La ripresa del 2021 ha inoltre favorito l’aumento del fatturato nel comparto dei servizi di supporto alle imprese, in particolare di quelli di ricerca e selezione del personale (+26,8%).

La dinamica del 2021 dell’export manifatturiero in valore (+17,5%) ha determinato per la grande maggioranza dei comparti il superamento dei livelli pre-crisi (in particolare per metallurgia, chimica, altri mezzi di trasporto, prodotti alimentari).

Il recupero non si è invece concretizzato per gli autoveicoli e per la filiera del tessile, abbigliamento e pelli. Anche per le importazioni, la crescita del 2021 (+20,3%) ha portato molti settori a recuperare i valori pre-crisi, con rimbalzi più accentuati nel caso della chimica, della metallurgia e degli apparecchi elettrici.

Export spinto soprattutto dalle imprese multinazionali, che ammontano per oltre il 75% delle esportazioni italiane.

Per quanto riguarda l’occupazione, il 2021 ha visto un recupero per la componente dipendente, che ha registrato un aumento dell’1,6%, mentre l’occupazione indipendente si è ridotta del 2,9%, accentuando una tendenza negativa già in atto.

Aumenta, tuttavia, anche la quota di imprese che segnalano difficoltà nel reperimento della manodopera, sia nella manifattura (dove il dato passa dall’1,4% al 6,1%), sia nei servizi di mercato, dove cresce dal 3,2 al 12,8%.

Migliora lo “stato di salute” delle imprese

Secondo un’indagine svolta a fine 2021, oltre l’80% delle imprese con almeno 3 addetti (75% in quasi tutti i comparti dell’industria, 83% nelle costruzioni) considera la propria operatività solida o parzialmente solida (a fine 2020 circa il 33% si riteneva a rischio chiusura nell’arco di sei mesi).

Perdurano però situazioni di difficoltà: quasi il 25% delle imprese segnala di avere registrato, nella seconda metà del 2021, riduzioni di fatturato superiori al 10% rispetto allo stesso periodo dell’anno precedente, in particolare tra le imprese più piccole e in alcuni comparti legati al turismo.

Tra i fattori ritenuti rilevanti per l’attività nel 2022, oltre il 60% delle imprese con almeno 3 addetti segnala la domanda interna.

Le misure del Pnrr sono importanti per poco più del 17%, con incidenze più alte nelle attività culturali e musei (64,0%), informatica (51,1%), ricerca e sviluppo (47,6%) e programmazione e trasmissione (44,9%).

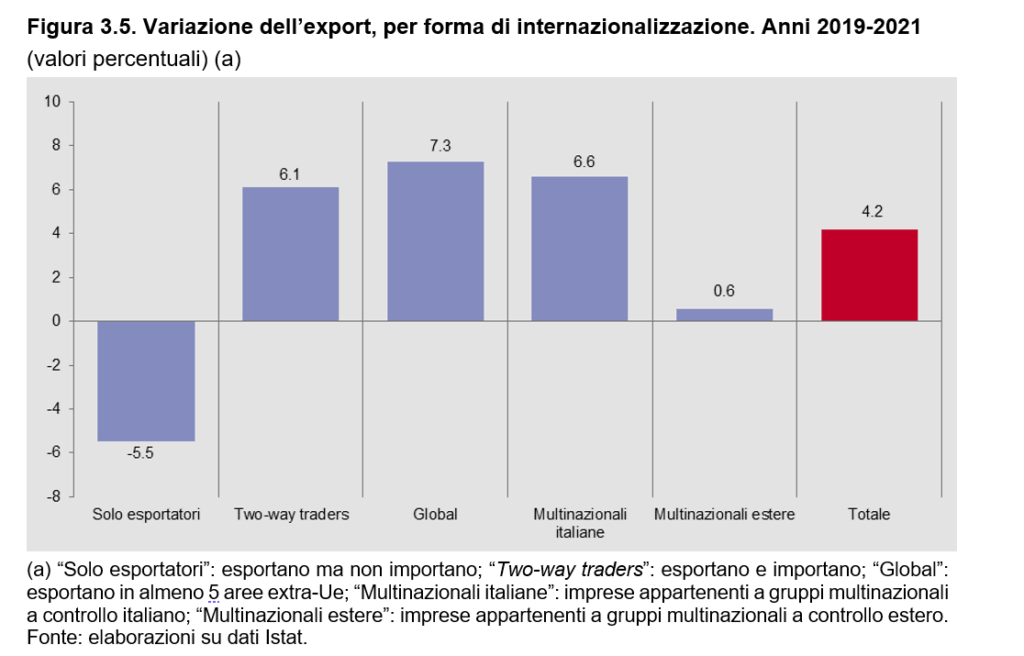

Tra le imprese che prima della crisi (2019) operavano sui mercati esteri, la dinamica delle esportazioni nel periodo 2019-2021 è stata migliore per chi aveva adottato forme più avanzate di internazionalizzazione: le “Global” (+7,3%), le multinazionali a controllo italiano (+6,6%), le “Two-way traders” (+6,1%). Per i “Solo esportatori”, invece, la performance è stata negativa (-5,5%).

Migliora anche il quadro finanziario: tra il 2020 e il 2021 cresce la quota di imprese che dichiarano di non aver bisogno di alcuno strumento per soddisfare il fabbisogno di liquidità (50,2% a fine 2021).

Diminuisce il ricorso a quasi tutta la tipologia degli strumenti, a eccezione delle attività liquide presenti in bilancio.

Una stima mostra che la probabilità di risultare “solidi” è maggiore qualora non siano stati utilizzati canali emergenziali di finanziamento (in quanto ritenuti non necessari) e, in assenza di razionamento, minore per chi ha fatto ricorso a più strumenti per finanziale la liquidità.

La quota di imprese considerabili a rischio alto o medio-alto si è notevolmente ridotta tra novembre 2020 e novembre 2021 (da circa il 33% al 20%).

La crisi ha colpito le imprese senza particolari distinzioni a livello territoriale e anche il miglioramento registrato nel 2021 riguarda quasi tutte le regioni. Solo in tre (Lazio, Molise e Calabria) tale quota supera il 25%.

Un potenziale svantaggio per le regioni meridionali è costituito dalla scarsa presenza locale di imprese di dimensioni medie e grandi (nel 2019 il 60% degli occupati del Mezzogiorno era impiegato in unità con meno di 10 addetti) e da una maggiore specializzazione in comparti a minore contenuto tecnologico e di conoscenza.

Le strategie delle imprese per affrontare la crisi

Le imprese hanno attraversato la crisi seguendo tre percorsi differenti:

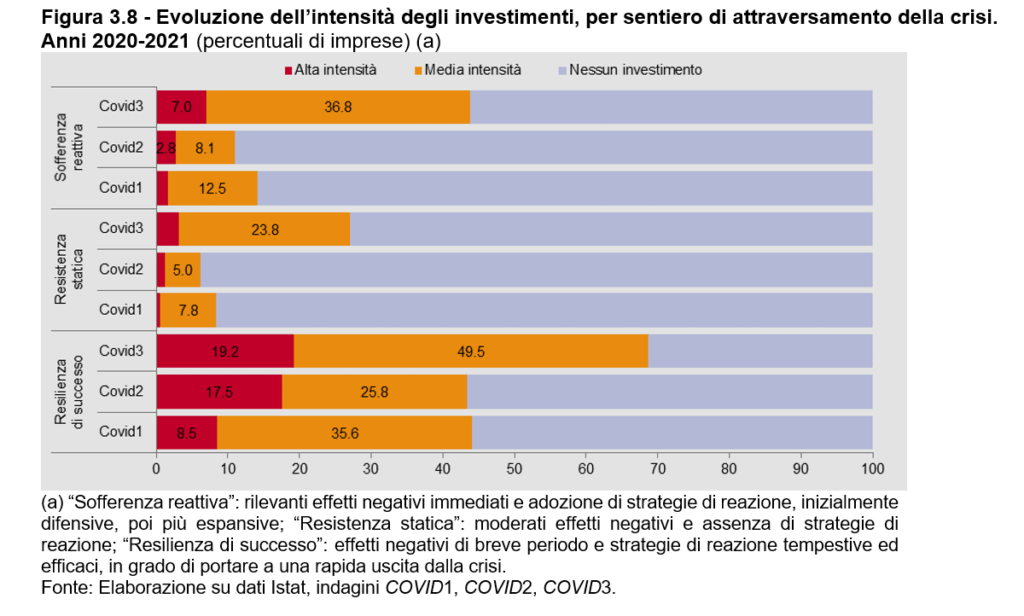

- il 32,9% lo ha fatto in “Sofferenza reattiva”, vale a dire che ha subito effetti immediati, adottando strategie prima difensive, poi espansive

- il 49,6% in “Resistenza statica”, con moderati effetti negativi e nessuna strategia di reazione)

- il 17,4% in “Resilienza di successo”, con effetti negativi di breve periodo e reazione tempestiva ed efficace.

Ciascun percorso è caratterizzato da diverse combinazioni di strategie, investimenti e scelte organizzative: le imprese in “Sofferenza reattiva” hanno dapprima riorganizzato le catene di fornitura e diminuito l’occupazione, poi hanno reagito attraverso innovazioni, attivazione di relazioni produttive, ricerca di modelli di tipo Industria 4.0 e formazione del personale.

Quelle in “Resistenza statica” hanno adottato comportamenti di natura conservativa e difensiva, fortemente inerziali rispetto al business di riferimento e non hanno elaborato specifiche strategie di contrasto agli effetti della pandemia.

Infine, la “Resilienza di successo” ha implicato un’accelerazione di strategie espansive già presenti nel periodo pre-crisi (tecnologie 4.0, riorganizzazione dei processi, innovazione, investimento in capitale umano).

A fine 2021 ha previsto di investire con intensità media o alta quasi il 45% delle imprese in “Sofferenza reattiva” e oltre il 70% di quelle a “Resilienza di successo” (a maggio 2020 rispettivamente il 14,1% e il 44,1%). Il 75% delle imprese a “Resistenza statica” non ha pianificato alcun investimento.

Aumentano gli investimenti nel digitale

La prima fase della crisi ha agito da acceleratore degli investimenti in digitalizzazione: nei 6 mesi tra maggio e novembre 2020 è molto aumentata la quota di imprese che hanno adottato tecnologie per la comunicazione interna o per consentire il distanziamento sociale, quali software per video conferenze (dal 29 al 40%), laptop e tablet (dal 24 al 33%), cloud (dal 26 al 33%).

Più limitata la diffusione delle tecnologie per il pagamento elettronico (cashless e pagamenti on line) e per la commercializzazione (piattaforme digitali e e-commerce), con minimi aumenti che hanno mantenuto la quota di utilizzo tra l’8 e il 16%.

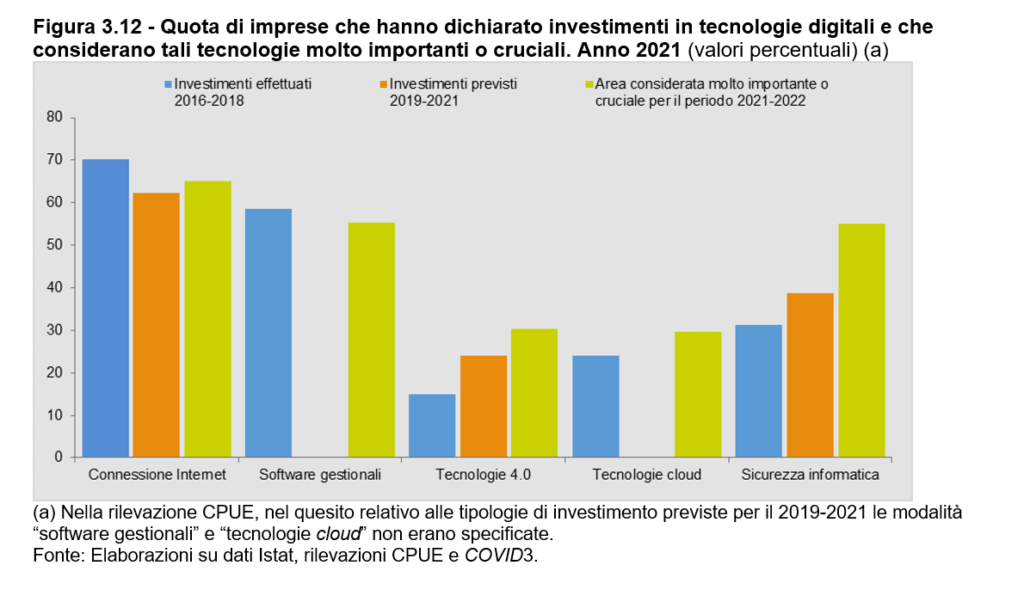

Nel 2021 si è registrato un lieve calo di interesse verso aree di investimento già esplorate, come la qualità della connessione a Internet (da circa il 70% delle imprese di maggio 2020 al 65,0% di novembre 2021) e i software gestionali (dal 58,5 al 55,4%).

Allo stesso tempo si osserva una considerevole crescita di attenzione per la sicurezza informatica (dal 31,2 al 55% di imprese) e le tecnologie 4.0 (dal 14,9 al 30,4%) e un aumento di interesse più limitato per quelle cloud (dal 24,0 al 29,7%).

Un esercizio di stima mostra che le tecnologie 4.0 favoriscono più la capacità di crescita delle imprese che quella di resistere a shock esogeni.

Le applicazioni cloud supportano la digitalizzazione, ma solo se vi si investe in via continuativa, al pari dei software gestionali e dei miglioramenti nella qualità di connessione a internet.

Transizione 4.0 vs Industria 4.0

Mentre il piano Industria 4.0 aveva previsto agevolazioni basati su una riduzione della base imponibile (super e iper ammortamenti) con il piano Transizione 4.0 si passa al credito d’imposta, giustificato – spiega l’Istat – “nell’alto livello di incapienza che comportavano le misure di super e iper-ammortamento, specialmente in periodi di crisi economica”.

II credito è infatti compensabile con una vasta gamma di imposte: considerando solamente Ires, Irap e oneri sociali, per il 2021 si prevede una quota molto contenuta (2,1%) di società incapienti.

Il confronto dell’efficacia tra le due tipologie di agevolazioni “non è immediato” sia perché i parametri di calcolo del beneficio sono diversi sia perché occorre considerare un insieme di aspetti riguardanti l’investimento.

L’Istat procede quindi con un confronto tra le rispettive Aliquote medie effettive di tassazione (EATR), facendo una simulazione dei possibili benefici legati ai due piani di agevolazione considerati. In particolare, si analizzano le differenze tra le EATR delle due tipologie di agevolazioni, per diversi livelli di ammontare (in milioni) e profittabilità (alta/bassa) di un ipotetico investimento in due diversi tipi di beni (materiali/immateriali, “4.0”/non “4.0”). Valori positivi indicano una aliquota inferiore (e quindi un beneficio maggiore) del Piano Transizione 4.0 rispetto al Piano Industria 4.0. Quest’ultimo è stato considerato nella versione più robusta, ossia quella in vigore nel 2017 (super-ammortamento al 140 per cento e iper-ammortamento al 250 per cento). Per completezza d’analisi sono stati riportati i valori previsti dal Piano Transizione 4.0 anche per il 2022, secondo e ultimo anno di agevolazioni previsto dal pacchetto.

Per quanto riguarda gli investimenti in beni materiali, le agevolazioni previste dal piano Transizione 4.0 risultano essere più efficaci in termini di riduzione dell’EATR entro determinate soglie di ammontare della spesa effettuata. Nel caso di investimento con bassa profittabilità la soglia è di 3-4 milioni sia per i beni non 4.0 acquistati nel 2021, sia per quelli 4.0 acquistati nel 2022. Per i beni 4.0 acquistati nel 2021 la soglia è ben superiore (14 milioni); il vantaggio è massimo per gli investimenti di ammontare limitato (fino a 3 milioni). Fanno eccezione gli investimenti non 4.0 realizzati nel 2022, per i quali risulta comunque più vantaggiosa l’agevolazione del piano Industria 4.0 (ex super-ammortamenti al 140 per cento).

Per quanto riguarda gli investimenti con alta profittabilità, tutte le tipologie risultano svantaggiate dal nuovo piano per spese superiori a 7 milioni di euro.

Per quanto riguarda i beni immateriali, per gli investimenti in beni non 4.0 le nuove misure sono più efficaci indipendentemente dall’ammontare (e dall’anno) di spesa. Ciò è dovuto al fatto che il piano Transizione 4.0, a differenza del precedente Industria 4.0, prevede incentivi per investimenti per questa tipologia di beni. La situazione è diversa per i beni 4.0, dove il vantaggio cessa per una spesa oltre i 2,5 milioni per investimenti sia a basso, sia ad alto profitto.

Lo schema delineato dal piano Transizione 4.0 appare di difficile interpretazione rispetto alla reale capacità di favorire una effettiva ricomposizione verso gli investimenti di tipo intangibile, particolarmente rilevanti per la realizzazione di miglioramenti di produttività. La limitazione a due anni dei provvedimenti potrebbe trovare giustificazione nella previsione di un rapido completamento della fase di transizione verso una produzione di tipo 4.0, grazie alla accelerazione impressa dalla crisi sanitaria, oppure, più pragmaticamente, nella limitatezza delle (seppur cospicuo).

Lo schema Transizione 4.0 appare comunque preferibile rispetto allo schema Industria 4.0 per tre ragioni:

- tranne che per gli investimenti in beni materiali effettuati nel 2022, risulta incentivare in misura maggiore del precedente tutti gli investimenti, perlomeno fino ad un certo ammontare di spesa;

- la maggior convenienza è evidente anche per investimenti poco profittevoli (anche se in misura minore);

- limita fortemente il rischio di perdita di beneficio per insolvenza.

Permane, rispetto a Industria 4.0, una certa confusione tra obiettivi di rilancio degli investimenti e trasformazione digitale dei processi produttivi. Il timore più forte, confermato dai risultati dell’indagine citata in precedenza, resta tuttavia il rischio di un utilizzo limitato di questi incentivi, sia per mancata conoscenza, sia per la percezione di una efficacia non sufficiente.