L’aumento dell’IVA previsto dalla Legge di Bilancio 2019, se non sterilizzato, produrrà effetti rilevanti sui consumi. Viceversa, l’introduzione del superammortamento avrà un “effetto limitato” sul livello di imposizione fiscale. Meglio farà invece la mini-Ires. Davanti alle Commissioni congiunte sul Bilancio di Camera e Senato, dove è stato chiamato per un’audizione sul DEF, il Documento di Economia e Finanza, il nuovo presidente dell’Istituto nazionale di statistica, Gian Carlo Blangiardo, ha parlato di economia, fisco e misure per la crescita.

Dopo aver fatto una sintesi del quadro economico internazionale e dell’andamento dell’economia italiana, con particolare riferimento all’ultimo semestre, il presidente si è soffermato sui possibili effetti sui prezzi dell’aumento dell’IVA, previsto dalla legislazione vigente in caso di mancata sterilizzazione delle clausole, e sugli effetti di alcune misure previste dal prossimo Decreto Crescita: superammortamento, mini-Ires e aumento della deducibilità dell’Imu.

Indice degli argomenti

Gli effetti dell’aumento dell’IVA

La Legge di Bilancio 2019 prevede un aumento dell’IVA dal 1° gennaio 2020: 3,2 punti percentuali per l’aliquota ordinaria (dal 22% al 25,2%) e 3 punti percentuali per quella ridotta (dal 10% al 13%).

Sia nello scenario tendenziale sia in quello programmatico – spiega Blangiardo – l’aumento dell’IVA si riflette in un incremento del deflatore dei consumi (e quindi su quello del Pil) e in una riduzione dei consumi. “Nell’ipotesi di immediato e completo trasferimento della maggiore imposta sui prezzi di vendita dei prodotti destinati al consumo finale, l’impatto dell’aumento delle aliquote IVA nel primo mese di entrata in vigore delle clausole è pari a 2 punti percentuali e si mantiene costante nei due mesi successivi”.

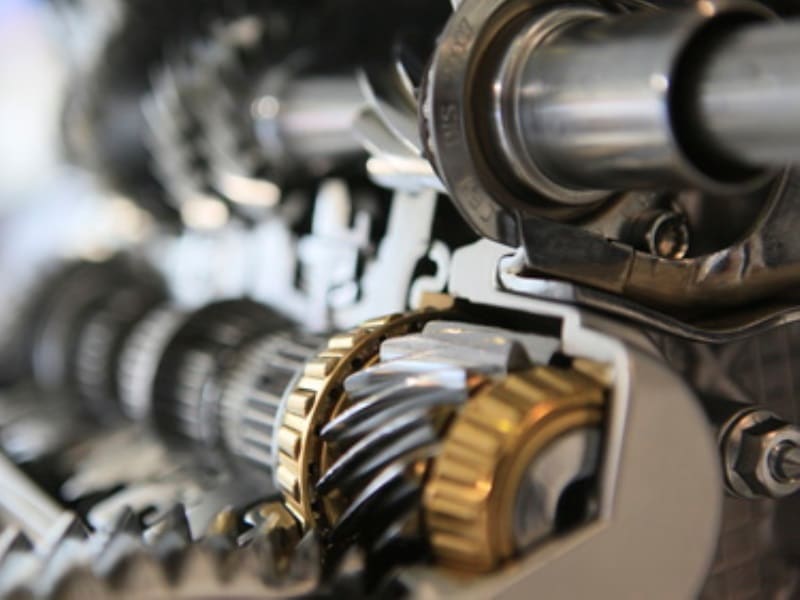

Gli effetti del superammortamento

Il decreto crescita, lo ricordiamo, reintrodurrà il superammortamento per gli investimenti effettuati a partire dal 1 aprile 2019 con consegna fino al 30 giugno 2020 secondo le stesse modalità previste per il 2018 (30% di maggiorazione riconosciuta, con esclusione dei beni immobili e degli autoveicoli), introducendo un tetto di spesa di 2,5 milioni di euro.

Il superammortamento, secondo i calcoli dell’Istat, genera uno sconto di imposta piuttosto limitato, dello 0,5%.

In termini distributivi l’introduzione del superammortamento “presenta profili diversi da quelli valutati gli scorsi anni per l’analoga agevolazione, a causa del limite di 2,5 milioni di euro alla spesa per investimenti. Per il 2019 il maxi-ammortamento ha un impatto maggiore sulle medie imprese (sconto di imposta dell’1%), e minore sulle micro-imprese e sulle imprese con oltre 500 addetti (0,3%). L’agevolazione sembra privilegiare l’industria estrattiva e manifatturiera (0,7%) e, in particolare, le imprese contraddistinte da bassa e medio-bassa intensità tecnologica (0,8%-1%). I servizi sono nel complesso meno avvantaggiati”.

Il superammortamento sarà utilizzato dal 9,9% delle imprese.

Gli effetti della mini-Ires

Quanto alla mini-Ires, si modifica il regime appena introdotto con la legge di bilancio 2019, mantenendo la detassazione sugli utili non distribuiti, ma slegandola dall’incremento dell’occupazione e degli investimenti. A fronte di una base imponibile più ampia la riforma prevede un taglio dell’aliquota: non più il 9% di “sconto”, ma un taglio più contenuto e crescente nel tempo (1,5%, per il 2019, 2,5% per il 2020, 3,5% per il 2021).

La “nuova” mini-Ires determinerebbe per il 2019 uno sconto di imposta dell’1,7%, in linea con la prima versione del provvedimento presente nella Legge di Bilancio 2019 (ma con un meccanismo più semplice e una platea più allargata).

La mini-IRES avvantaggerà il 31,3% delle imprese, mentre il beneficio perso per incapienza è stimato attorno al 38%.

Quanto alla distribuzione del beneficio, la mini-Ires ha un impatto maggiore sulle grandi imprese (sconto di imposta dell’1,8%-1,9%), soprattutto sulle imprese in gruppo fiscale (2%) o sulle imprese multinazionali (1,9%). Rispetto all’intensità tecnologica o di conoscenza si stima un impatto maggiore per i servizi di mercato ad alta intensità di conoscenza (2,3%) in parte legato ad effetti di concentrazione del beneficio per un numero limitato di imprese di grandi dimensioni.

Nel complesso, sommando i benefici di superammortamento e mini-Ires, la riduzione Ires è pari al 2,4%.

Gli effetti della maggiore deducibilità dell’Imu

Il decreto, infine, prevede un ulteriore aumento della deduzione dell’IMU dal reddito di impresa e lavoro autonomo. La quota deducibile, già aumentata con la Legge di Bilancio 2019 (dal 20% al 40%), salirebbe al 50% per il 2019 e al 60% dal 2020.

Il vantaggio fiscale derivante dal passaggio dal 40% al 50% della deduzione IMU dall’IRES è pari ad un risparmio di 0,2% e premia maggiormente le imprese fino a 9 addetti e le imprese dei servizi a bassa intensità di conoscenza (0,4%).

La quota dei beneficiari derivante dalla maggiorazione della deduzione IMU è il 14,4%.

Il superammortamento 2016 ha favorito l’auto e le grandi imprese

L’Istat propone anche un’analisi del superammortamento 2016 (l’edizione al 140% che non escludeva le autovetture), con lo scopo di trarne evidenze utili anche per il futuro.

Sul complesso delle circa 800 mila imprese analizzate, quelle che hanno tratto un beneficio dall’agevolazione (immediato o eventualmente rinviato nel tempo a causa di momentanea incapienza) rappresentano il 24,1% del campione per un totale di 1,72 miliardi di euro di deduzione sull’imponibile.

L’agevolazione ha privilegiato le imprese più grandi: la percentuale dei beneficiari è cresciuta all’aumentare della dimensione dell’impresa (dal 6,8% delle società senza addetti al 64,8% delle società con oltre 500 addetti) e la quota di distribuzione del beneficio risulta progressivamente più elevata rispetto alla relativa quota di distribuzione di addetti.

Per quanto riguarda i settori di attività economica, in assenza delle norme più restrittive introdotte con le leggi di bilancio 2017 e 2018, il beneficio si concentra (43,1%) soprattutto nei servizi a bassa intensità di conoscenza, in particolare nelle società di noleggio e leasing operativo, che con una quota trascurabile di occupati (0,3%) hanno utilizzato oltre un quinto (21,1%) dell’agevolazione complessiva. Tra gli altri settori economici, le società di fabbricazione di autoveicoli hanno ottenuto il 6% del beneficio a fronte di una quota di addetti inferiore al 3%.

Nel complesso, nella prima fase di attuazione, il provvedimento sui super-ammortamenti (fino al 2016) è stato caratterizzato da una concentrazione dei benefici a favore delle industrie legate al mercato dell’auto ed è risultato correlato alla dimensione di impresa.

I settori a più alta intensità tecnologica o di conoscenza e le imprese più dinamiche in termini di crescita di addetti in media annua non sono stati comunque tra i destinatari principali del provvedimento.